Чтобы оценить деятельность предприятия, руководители и аналитики используют показатель фондоотдачи.

Это финансовый коэффициент, который определяет эффективность бизнеса. Он показывает количество выручки на единицу стоимости имеющихся основных средств (ОС). При анализе оборачиваемости фондоотдача показывает отношение выручки (объем реализованной продукции) и средств труда, имеющихся в распоряжении компании.

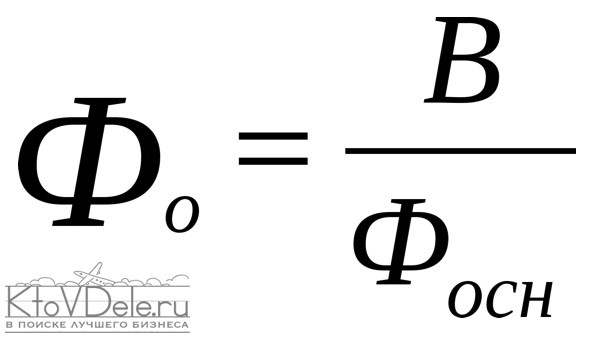

Как рассчитать фондоотдачу — формула

Расчет выглядит так:

Фондоотдача = Выручка / Основные средства

Под выручкой тут понимаем цену продукции при ее реализации, а не прибыль, так как главная цель показателя — демонстрация эффективности превращения основных фондов в товар.

С помощью формулы фондоотдачи можно рассчитать, сколько товара выпускает предприятие в расчете на единицу средств труда. Часто коэффициент считают основным индикатором качества управления фондами компании. Его расчет необходим при сравнении эффективности производства в разных компаниях. Фондоотдача показывает умение менеджеров обеспечить рациональное использование активов, если коэффициент имеет высокое значение. Низкие показатели сигнализируют о неэффективном управлении.

По балансу показатель рассчитывается в системе новой отчетности так:

Фондоотдача = Стр.2110 ⁄ (Стр.1150 н. — Стр.1150 к.) ⁄2,

где: Стр. 2110 — строка 010 из формы №2, информация о полученной выручке за исследуемый период;

Стр. 1150 н. — строка 120 из формы №1, где указана общая стоимость ОС к началу отчетного периода;

Стр. 1150 к. — аналогичный показатель стоимости ОС на конец периода.

Анализ коэффициентов фондоотдачи

Во внутреннем анализе предприятия показатель фондоотдачи позволяет сделать несколько важных выводов. Низкое значение коэффициента говорит о том, что объемы производства недостаточны при данной величине фондов. Для решения проблемы принимают меры по увеличению объемов продаж. Если это невозможно, придется списывать активы. Высокие значения сигнализируют о потребности в источнике инвестирования для расширения производства.

Среди коэффициентов оборачиваемости выделяют оборачиваемость отдельных групп активов, например запасов или дебиторской задолженности. Такие показатели вычисляют делением выручки на анализируемый вид активов или пассивов.

Приведем пример: в 2008 году ОАО «Норильский никель» получил выручку в размере 13 980 миллионов, а сумма фондов предприятия составила 28 259,5 миллионов рублей.

Фондоотдача = 13 980 / 28 259,5 = 0,49

В анализируемом периоде на каждый рубль фондов было получено 49 копеек выручки. Фонды «Норильского никеля» окупились на 49%.

Динамика оборачиваемости активов компании за 2005–2008 года наблюдает спад. Это говорит о неэффективности принятой политики использования фондов, находящихся в собственности предприятия. С 2005 года темпы роста суммы активов были больше темпов увеличения выручки ОАО «Норникель»: с 2007 года сумма фондов увеличилась на 119%, а выручка — только на 44%. Если отрицательная динамика сохранится, компании следует пересмотреть политику продаж, привлечь инвесторов, исключить ненужные активы.

Нормальное значение коэффициента

Нормального значения фондоотдачи нет. Коэффициент часто определяется особенностями компании и отрасли. В условиях фондоемких производств показатель оборачиваемости активов будет ниже, так как наибольшая часть фондов предприятия в таком случае — основные средства. Когда показатель увеличивается в динамике, можно говорить о повышении эффективности использования средств производства.

Для повышения оборачиваемости фондов можно принять меры:

- увеличить размер выручки, а состав фондов оставить прежним. Нужно эффективнее использовать активы либо увеличить время работы оборудования (количество смен на новых станках);

- изменить состав фондов, то есть списать активы, которые не нужны или негодны для использования. Эта сумма уменьшит знаменатель коэффициента при расчете.

Видео ниже знакомит с другими финансовыми показателями деятельности предприятия:

В таком деле важны не сами показатели эффективности компании, а их динамика. Дело в то что так мы можем получить график и найти экстремумы за тот или иной период ее деятельности, а в связке с тем что именно происходило с компанией уже сделать выводы и менять стратегию компании, например на серьезных и быстрых спадах из графика. К сожалению, многие не слишком на это обращают внимание, а зря, ведь график это возможность спрогнозировать будущее предприятия.