Деньги для бизнеса требуются часто. Обновить техническое оснащение, модернизировать производственную линию, закупить новое оборудование и транспорт, приобрести здание под офис или склад – все эти задачи требуют существенных затрат. И если у вас нет нужной суммы либо желания выводить деньги из оборота, на помощь приходит лизинг для юридических лиц.

В этой статье мы поговорим о том, почему такие сделки часто предпочитают банковским ссудам, чем эти типы финансирования схожи, а чем отличаются друг от друга.

Лизинг для юридических лиц — особенности соглашения

Прежде чем говорить о преимуществах и недостатках такого сложного финансового продукта, как лизинг для юридических лиц, определимся с его сутью. Итак, лизинг (или финансовая аренда) – это трехсторонний договор, согласно которому:

Прежде чем говорить о преимуществах и недостатках такого сложного финансового продукта, как лизинг для юридических лиц, определимся с его сутью. Итак, лизинг (или финансовая аренда) – это трехсторонний договор, согласно которому:

- Владелец имущества (продавец) реализует какой-либо актив (недвижимость, оборудование, транспорт) лизинговой компании.

- Компания – лизингодатель предоставляет этот актив своему клиенту – юридическому лицу в аренду на основании договора.

- Клиент (лизингополучатель) обязуется делать ежемесячные платежи согласно договору лизинга, за счет чего получает право пользования объектом лизинга.

Соглашение такого рода может иметь форму обычного договора аренды, а может предусматривать право выкупа актива по окончании установленного срока. В последнем случае выкупная стоимость или распределяется на все месяцы аренды, или вносится одним платежом при завершении договора.

Так, оформив автомобиль в лизинг, клиент может как выкупить машину после расторжения договора, так и довольствоваться арендой. Своевременно перезаключая договоры на новые объекты, он сможет всегда использовать максимально «свежий» транспорт.

Широко используется и схема обратного (возвратного) лизинга, которая по сути является аналогом кредита для бизнеса под залог имеющихся активов. Юридическое лицо продает свое имущество лизинговой компании, получает необходимые средства, и сразу же берет в аренду те же самые активы, выплачивая лизингодателю их стоимость.

Оформляется такая сделка намного быстрее и проще, чем ссуда в банке, а финансово может оказаться гораздо выгодней. Особенно часто подобные схемы используют, когда речь идет о лизинге оборудования или спецтехники, пользующихся большим спросом. Даже если клиент не сможет погасить долг по соглашению, лизингодатель успешно сдаст объект в аренду другому клиенту.

Таким образом, лизинг для юридических лиц – это интересная альтернатива бизнес-кредитам, во многом схожая с ними, но имеющая свои особенности.

Условия лизинга для юридических лиц

Поговорим о том, на каких условиях можно оформить финансовую аренду юридическим лицам. Основные характеристики такого договора:

Поговорим о том, на каких условиях можно оформить финансовую аренду юридическим лицам. Основные характеристики такого договора:

- Предметом лизинга могут являться любые (кроме природных, в том числе земельных участков) объекты, не подлежащие потреблению. При этом они должны иметь индивидуальные характеристики (например, кадастровый номер при лизинге недвижимости, паспорт объекта и т.п.). Как правило, в лизинг оформляются материальные активы с долгим сроком службы – здания, оборудование, транспорт.

- Предмет лизинга со всеми документами передается в пользование лизингополучателю, у которого находится до окончания договора. При этом ремонт и обслуживание может производить любая из сторон, согласно утвержденному договору.

- Выплаты производятся по установленному графику. Платежи включают в себя доход лизингодателя (удорожание), стоимость предмета лизинга и возмещение прочих расходов.

Удорожание может составлять от 5-7 до 15-20 процентов в год в зависимости от объекта и других условий договора.

- Предмет лизинга до окончания договора является собственностью лизингодателя, и только после выкупа переходит во владение лизингополучателя.

При этом по соглашению контрагентов он может учитываться на балансе любой из сторон.

- По закону на лизинговое имущество начисляется ускоренная амортизация, то есть выкупная стоимость оказывается ощутимо ниже рыночной.

- Срок договора лизинга устанавливается в каждом случае индивидуально. Он напрямую зависит от характеристик и срока службы предмета договора.

- Ответственность за сохранность предмета лизинга распределяются между обеими сторонами – его владельцем и тем, кто использует данный актив в деятельности.

Таким образом, условия лизинга для юридических лиц существенно отличаются от привычных большинству предприятий кредитных соглашений. Поговорим теперь о самых важных различиях и о том, что все-таки выгоднее – банковская ссуда или финансовая аренда?

Лизинг или кредит для юридических лиц — как сделать выбор

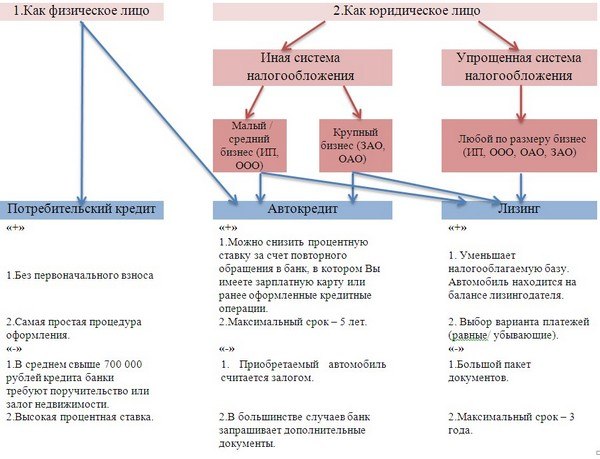

Итак, вы размышляете о том, как именно ввести в использование нужный актив, не потратив при этом большую сумму единовременно – оформить ссуду в банке или лизинг. Разберемся в основных различиях таких договоров:

Итак, вы размышляете о том, как именно ввести в использование нужный актив, не потратив при этом большую сумму единовременно – оформить ссуду в банке или лизинг. Разберемся в основных различиях таких договоров:

- Скорость рассмотрения и требования к клиенту. По этому параметру лизинговые сделки однозначно выигрывают – так как лизингодатель несет меньше рисков, чем банк, то и к клиенту подходит более лояльно.

Как правило, для договора финансовой аренды требуются только основные документы организации, а рассмотрение происходит в несколько раз быстрее, чем выдача кредита в банке.

- Срок договора. В случае лизинга он сравнительно небольшой, банки могут оформить кредит на существенно больший срок, в особенности если есть дополнительный залог.

- Переплата. Если говорить только об удорожании по договору финансовой аренды, то оно чаще всего больше банковских процентов.

Однако необходимо учитывать и дополнительные факторы: экономию на налогах, ускоренную амортизацию. Как правило, расчеты итоговой выгоды меняют результат в пользу лизинга.

- График взносов. Лизинговые компании, в отличие от банков, охотно идут навстречу клиентам и устанавливают индивидуальные графики взносов: сезонные, квартальные, ежегодные и т.д. Кроме того, выплаты по договору финансовой аренды могут происходить равными платежами, по регрессивно и прогрессивно шкале.

- Перечень объектов. В данном случае свои преимущества имеют обе стороны. Лизинговые компании принимают в качестве объектов практически любые активы и имеют достаточно ресурсов для их справедливой оценки. Банки же строго ограничивают перечень принимаемых в залог объектов, но имеют возможность рассматривать земельные участки и здания на них, что запрещено при лизинге.

- Право собственности на объект в случае с лизингом передается клиенту только после закрытия договора и внесении выкупной стоимости (если лизингополучателю это выгодно). В случае с кредитом заемщик сразу же становится владельцем актива.

Таким образом, своими преимуществами обладают и кредиты, и договоры финансовой аренды. Окончательное решение нужно принимать, рассчитав финансовый результат в каждом из этих случаев, и учтя индивидуальные особенности сделки.

Заключение

Сказать определенно, что лучше – лизинг или кредит для юридических лиц – невозможно. При кредитовании клиент сразу же получает в собственность актив, может с согласия банка распоряжаться им либо, предоставив другое обеспечение, вообще не зависеть от мнения кредитного учреждения. Даже если заемщик перестанет платить по договору и его имущество будет реализовано, банк вернет часть средств, оставшуюся после погашения долга. Договоры банковских ссуд максимально прозрачны и понятны, поэтому не стоит бояться разногласий и нестыковок в будущем.

Если говорить о лизинге, то такой договор для юридических лиц финансово более выгоден. Клиент получает льготы по налогам, за счет ускоренной амортизации существенно уменьшаем стоимость объекта. Кроме того, он может вообще не выкупать актив у лизинговой компании и не иметь хлопот по реализации устаревшего транспорта или оборудования. Вместе с тем, возникает ряд рисков, связанных со сложностью лизинговых процедур, наличием большого количества противоречий даже в законодательстве. Кроме того, право собственности на объект появляется только после закрытия договора, что не всегда удобно.