Факторинг – комплекс услуг, что связаны с предоставляемыми клиенту в обмен на уступку задолженности по дебету финансами. Актуален в условиях нехватки оборотных средств – когда у небольшой фирмы появляется возможность заключить договор с крупной торговой сетью, но партнеры соглашаются рассчитываться с отсрочкой.

Содержание

Что такое факторинг

Суть операции – в переуступке поставщиком товара либо услуги собственного права на взыскание с покупателя задолженности в пользу третьей стороны — фактора. Бизнесмен мгновенно получает деньги за отгруженный товар, а дебитор продолжает пользоваться отсрочкой, что предоставляет не поставщик, а факторинговая компания.

Факторы как финансовые агенты не ограничиваются простым выкупом долга. Чтобы оправдать вложение средств в чужие взаиморасчеты и заработать, они оказывают целый комплекс услуг.

- Финансирование. Фактор при отгрузке товара перечисляет клиенту собственные деньги, после компенсирует расходы и взимает комиссию из платежей покупателя. Поэтому поставщик вообще ничего не платит посреднику.

- Контроль задолженности. Фактор избавляет поставщика от необходимости звонить покупателю и напоминать о долге. Также в числе услуг есть предоставление клиенту полного отчета о движении средств и товаров.

- Оценка платежеспособности. По желанию поставщика фактор готов изучить отчеты о финансовом состоянии покупателя и сделать выводы о том, может ли последний придерживаться платежной дисциплины.

- Страхование рисков. Торговый факторинг позволяет предприятию избавиться от опасности срыва графика платежей за товар. Клиент получает деньги вовремя и может спокойно планировать дальнейшую деятельность.

Виды факторинга

Как и прочие финансовые инструменты, услуга отличается гибкостью, без нее нельзя удовлетворить потребности преследующих разные цели бизнесменов. Классифицировать это многообразие возможно:

Как и прочие финансовые инструменты, услуга отличается гибкостью, без нее нельзя удовлетворить потребности преследующих разные цели бизнесменов. Классифицировать это многообразие возможно:

По информированию должника о переходе прав требования на его обязательства:

Открытый

Поставщик cсообщает покупателю, что долг передается фактору, вследствие чего деньги отправляют на новый счет. Посредник двумя частями производит выплаты поставщику.

Закрытый

Должник не знает об участии фактора и платит поставщику на обычный счет. Посредник финансирует последнего, а он из перечисленных должником денег погашает кредит.

По распределению финансовых рисков

Факторинг с регрессом

Посредник отказывается от рисков в случае неплатежа. При этом варианте передает просроченный долг обратно поставщику и взимает с последнего предоставленные деньги и комиссию.

Сегодня актуальная услуга – неплатёж дебитора встречается нечасто, поскольку на него происходит давление. Выгода в том, что цена ниже, чем стоимость того, при котором все риски на себя принимает ФК.

Это направление финансовых отношений представляет комплекс услуг:

- оплата поставок (90% в первый день);

- страхование рисков, срок колеблется в зависимости от отдельных оговариваемых условий;

- предоставление всех видов информации, и учёт ДЗ;

- проведение мероприятий по поводу своевременной оплаты.

Факторинг без регресса

Этот вид подразумевает получение клиентом финансирования и полноценную защиту от недобросовестных покупателей. Риски просрочки платежа несёт ФК.

Посредник отвечает за все риски срыва платежей и несет прочие сопутствующие расходы. Операция без права регресса гарантирует поставщику, что до него дойдут деньги.

Безрегрессный факторинг подразумевает оказание следующих услуг клиенту:

- финансирование поставок (суммой от 85% до 90%);

- страхование всех рисков неоплаты дебитора;

- информационное обслуживание;

- переговорный процесс со сторонами о своевременной оплате.

По налоговой подотчетности сторон сделки:

Внутренний

Происходит, когда все три участника ее – резиденты одного государства.

Международный

Применяется, когда поставщик и покупатель находятся в разных странах. Есть три модели такого финансирования:

- двухфакторная схема. В каждом из двух государств к сделке привлекается факторинговая компания. Посредники проводят платежи через собственные счета;

- прямой экспортный факторинг. Агент находится в стране поставщика. Схема применяется, когда покупатель надежный;

- прямой импортный. Агент работает в стране покупателя. Сложная модель, поскольку фактору приходится оперировать с валютой.

По моменту появления повода для финансирования поставщика:

Реальный

Агент перечисляет деньги поставщику, когда произойдет отгрузка и предъявят соответствующие накладные.

Консенсуальный

Финансирование поставщика начинается до продажи при заключении сделки между ним и покупателем.

По перечню предоставляемых услуг:

Узкий

Посредник контролирует задолженность и оказывает услуги по одной сделке с единственным покупателем.

Конвенционный

Агент предоставляет клиенту полное финансовое, консультационное и бухгалтерское сопровождение всех контрактов.

По направлению услуг:

Классический

За финансированием на период отсрочки обращается поставщик. Покупатель – пассивный участник сделки или вообще не знает о привлечении факторинговой фирмы.

Реверсивный

Применяется, когда покупатель желает приобрести товар с отсрочкой, а поставщик таковую не предоставляет. Поэтому реверсивным факторингом без права регресса пользуется потенциальный дебитор.

По способу организации документооборота сделки:

Традиционный

Все операции подтверждаются бумажными документами, и когда в процессе работы участники обмениваются сканированными копиями.

Электронный

Проводится с использованием специального программного обеспечения, веб-интерфейса и электронных подписей участников.

Отличия от кредита

Факторинг дебиторской задолженности напоминает еще один вид финансирования чужого бизнеса — кредитование. Подобные услуги нужны для решения проблемы нехватки средств во время кассового разрыва, а оформление кредита преследует долгосрочные цели. Таковы главные отличия между этими продуктами:

Факторинг дебиторской задолженности напоминает еще один вид финансирования чужого бизнеса — кредитование. Подобные услуги нужны для решения проблемы нехватки средств во время кассового разрыва, а оформление кредита преследует долгосрочные цели. Таковы главные отличия между этими продуктами:

| Характеристика | Факторинг | Кредит |

|---|---|---|

| Срок финансирования | До 180 дней | 2–3 года |

| Залоговое имущество | Не требуется | Залог или поручитель |

| Сумма | Зависит от оборота | Фиксированная |

| Цели | Пополнение оборотных средств | Развитие бизнеса |

| Порядок выплаты | По мере оплаты товара | Единоразовая выплата |

| Документооборот | Счета и накладные | Полный комплект |

| Возобновление | Постоянное обслуживание | Новый договор |

| Плательщик | Покупатель | Заемщик |

| Сервис | Управление задолженностью | Нет |

| Схема погашения | В день расчета за товар | В оговоренные даты |

Преимущества и недостатки

Эту операцию сложно назвать новинкой: первые попытки внедрения в России делались еще в 1988 году. За прошедшее время предприниматели всесторонне изучили технологию и обозначили для себя ключевые преимущества:

| Плюсы | Минусы |

|---|---|

| Чтобы получить факторинговые услуги, предприятие не передает в залог какие-либо активы. Обеспечением в сделке – право требования долга. | Услуги операции в банках оцениваются высоко. Типичная ситуация, когда клиент получает за товар 90–95% стоимости. |

| Факторинг позволяет добиться равномерного оборота средств. Поэтому фирма может оперативно рассчитаться за сырье и получить скидки за быструю оплату. | Факторинг подходит для договоров с предусмотренной отсрочкой. Нельзя использовать его, когда покупатель задерживает немедленную оплату. |

| Компанию не интересует финансовое положение клиента. Она обращает внимание на платежеспособность. | Фактор фиксирует сроки погашения задолженности. Клиент не сумеет договориться с покупателем о новой дате или возврате товара. |

| Предприятие не меняет порядок работы, поскольку факторинг поставок не требует строгого соблюдения графика платежей. | Переуступка долгов применяется при безналичных расчетах. Не получится внести часть оплаты «живыми» деньгами. |

| Все расчеты перекладываются на посредника. Руководитель не думает над тем, как получить деньги у покупателей. | Покупатели отрицательно относятся к появлению в расчетах третьей стороны, на которую нельзя оказать давление. |

| Факторинг позволяет управлять налоговыми платежами. Без него необходимость перечисления налогов возникает прежде, чем поступят деньги за продукцию. | Задолженность, права на которую клиент передал факторинговой компании, не могут использоваться в виде обеспечения для других финансовых операций. |

| Применение факторинга не вызывает роста дебиторской задолженности фирмы и не сказывается на ее привлекательности для инвесторов. |

Кто может воспользоваться

Эта услуга заинтересует предприятия, что занимаются продажей товаров или услуг. Связано это с постоянно возникающей перед ними проблемой: реализация с оплатой по факту настораживает потенциальных клиентов, а предоставление отсрочки лишает бизнес оборотного капитала. На решении такой задачи и специализируются факторинговые компании.

Предприниматели задумываются о факторинге в безвыходной ситуации, когда договориться с покупателями не получается. Но есть ряд случаев, когда привлечение посредников просто необходимо:

Предприниматели задумываются о факторинге в безвыходной ситуации, когда договориться с покупателями не получается. Но есть ряд случаев, когда привлечение посредников просто необходимо:

- малому или среднему бизнесу требуется пополнение запаса оборотных средств. На такие цели банки не дают кредиты;

- перспективный клиент соглашается на сотрудничество, когда есть отсрочки оплаты;

- поставщик заинтересован в подключении нового контрагента, но нет уверенности в его платежеспособности;

- малое предприятие собирается работать с диктующими контрагентам собственные условия оплаты крупными покупателями.

Но финансовые агенты не всем клиентам предлагают одинаково привлекательный факторинг. На лояльное отношение претендуют те, кто соответствует требованиям:

- предприятие работает в этой отрасли не меньше года;

- договоры поставщика с покупателями предусматривают отсрочку до 180 дней;

- клиенты предприятия оплачивают товар в безналичной форме;

- оборот фирмы превышает 3 млн рублей в месяц;

- компания собирается подключить к схеме факторинга нескольких покупателей;

- партнеры предприятия настроились на долгосрочное сотрудничество;

- общая сумма договора на поставку товара превышает 1–3 млн рублей.

Но определенных клиентов вообще признают не соответствующими требованиям факторинга. Предприятие не может воспользоваться услугой, когда:

- имеет большую базу допустивших просрочки выплат контрагентов;

- производит продукцию с ограниченным оборотом;

- принимает оплату после завершения работ или услуг;

- собирается применить финансовый факторинг в расчетах с собственными филиалами;

- оказывает услуги послепродажного сервиса;

- планирует компенсировать задолженность физических лиц;

- использует факторинг в работе с бюджетными учреждениями;

- собирается погасить долг по комиссионным сделкам.

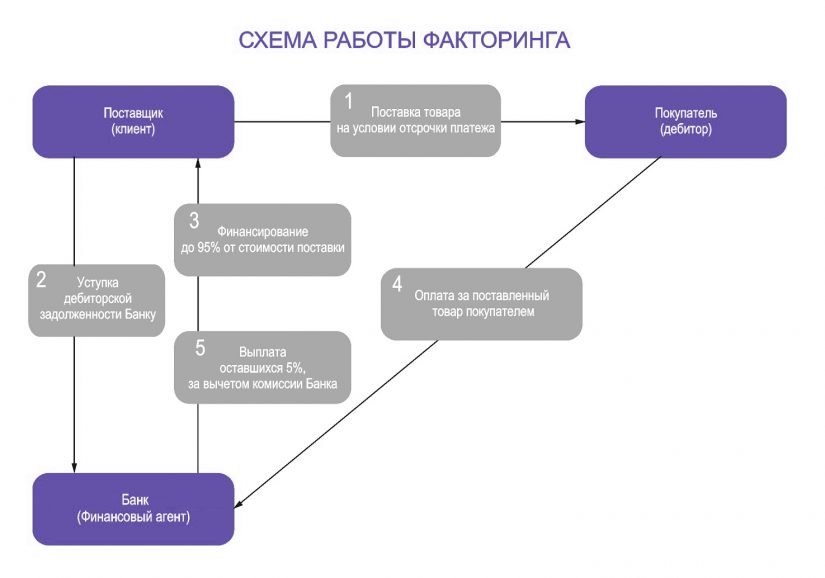

Схема факторинга и закон

Регулированию предоставления факторинговых услуг посвящается глава 43 второй части ГК РФ «Финансирование под уступку денежного требования». Согласно документу, в схеме работы факторинга задействуются три участника:

- поставщик, заинтересованный в скором получении оплаты за товар;

- тот покупатель, кому нужна отсрочка платежа;

- фактор, который платит деньги поставщику и предоставляет отсрочку покупателю.

В различных видах операции схемы предоставления финансирования после передачи права требования задолженности имеют особенности. Но все сводятся к одной последовательности действий:

В различных видах операции схемы предоставления финансирования после передачи права требования задолженности имеют особенности. Но все сводятся к одной последовательности действий:

- Поставщик и покупатель заключают соглашение о сотрудничестве, что подразумевает наличие отсрочки платежа на срок от нескольких дней до полугода.

- Поставщик и агент подписывают договор факторинга, по нему управление дебиторской задолженностью переходит в руки посредника.

- Покупатель получает извещение о том, что плату за товар он перечисляет на специальный счет фактора.

- Поставщик отгружает продукцию и пересылает агенту накладные, счета, акты и прочие документы, что доказывают факт продажи.

- Не дожидаясь денег за товар от покупателя, фактор отправляет поставщику первый платеж в размере 80–90% от стоимости продукции.

- Оставшиеся 10–20% резервируются на случай появления претензий от покупателя касательно качества или цен на продукцию.

- Фактор контролирует сроки оплаты товара покупателем и при необходимости напоминает ему об обязательствах.

- Покупатель частями или одним платежом отправляет деньги агенту и погашает тем самым задолженность.

- Фактор удерживает свою комиссию и перечисляет недостающую сумму поставщику.

Как заключить договор факторинга

Взаимоотношения сторон при переуступке права требования долга регламентируются и упомянутой главой 43, и статьями 388–390 ГК. Эти нормативные документы определяют вид договора факторинга, схему сотрудничества и порядок оплаты услуг. В соглашении между клиентом и агентом открываются следующие вопросы:

Взаимоотношения сторон при переуступке права требования долга регламентируются и упомянутой главой 43, и статьями 388–390 ГК. Эти нормативные документы определяют вид договора факторинга, схему сотрудничества и порядок оплаты услуг. В соглашении между клиентом и агентом открываются следующие вопросы:

- Предмет договора. Факторинг по определению включает целый набор услуг, но в конкретном соглашении указываются разные положения:

- простая переуступка дебиторской задолженности за плату;

- оформление кредита под залог платежных обязательств;

- выдача займа с обеспечением в виде задолженности;

- финансирование под переуступку долговых требований.

- Стороны договора. Согласно ГК РФ, заниматься факторингом поставщиков могут банки и коммерческие организации, что имеют лицензию на такие кредитные операции. Перечень клиентов исключает физические лица.

- Предмет переуступки. Речь идет о суммах, что принимаются в виде оплаты за продукцию, услуги или работы. В договоре отделяют их от прочих требований, что к предмету переуступки не относятся.

- Ответственность клиента. Передавать требование долга фактору можно, когда поставщик действительно обладает на него правом и не знает об определенных обстоятельствах, что способны освободить покупателя от оплаты.

- Отношения между клиентом и дебитором. Согласно законодательству, предприятие вправе распоряжаться долговыми обязательствами по собственному усмотрению и передавать фактору, и когда должник выступает против этого.

- Отношения между дебитором и фактором. В любых ситуациях, кроме применения закрытого факторинга, покупатель может не платить деньги до уведомления о переуступке долга и предоставления соответствующего доказательства.

- Права фактора на денежные средства. В зависимости от схемы агент может предъявлять разные требования на суммы, что перечисляются в счет погашения дебиторской задолженности:

- когда фактор выкупает право требования, поставщик не отвечает за ситуации, где взысканные с должника суммы оказываются меньше этой цены;

- когда покупатель не погашает задолженность в полном объеме, фактор сохраняет за собой право получить от него оставшуюся часть денег;

- когда посредник получает от должника деньги сверх суммы долга, он незамедлительно перечисляет разницу клиенту.

- Требования дебитора. Должник выдвигает фактору встречное требование, что предполагает взаимозачет с истинным кредитором. Но долг принимается, когда имелся таковой до момента переуступки поставщиком собственных прав.

- Возврат платежей. Когда поставщик нарушает условия договора, что заключил с покупателем, дебитор не имеет права требовать от факторинговой фирмы денег, что перечислены ей после перехода права требования.

Налогообложение

Налоговый кодекс РФ утверждает, что расходы бизнеса не могут оказаться экономически необоснованными. Поскольку схемы факторинга по умолчанию убыточные, фискальные службы препятствуют включению затрат по таким договорам в число статей, что уменьшают налоговую базу.

Конституционный суд считает, что экономическая целесообразность не единственный критерий оценки сделки, а Конституция РФ декларирует свободу коммерческой деятельности. Поэтому предприниматель самостоятельно решает, что целесообразнее для него и его фирмы.

Конституционный суд считает, что экономическая целесообразность не единственный критерий оценки сделки, а Конституция РФ декларирует свободу коммерческой деятельности. Поэтому предприниматель самостоятельно решает, что целесообразнее для него и его фирмы.

Но клиентам факторинговых компаний важно учитывать определенные нюансы, чтобы рассчитать налоговую базу при передаче прав требования:

- комиссия за услуги факторинга в виде фиксированной суммы, включается в перечень расходов предприятия;

- комиссия, что взимается в виде процентов от суммы контракта, для определения подлежащей налогообложению прибыли относится к долговым обязательствам;

- при получении денег за переуступку прав требования НДС определяют как и при вычислении налога при реализации продукции;

- в бухгалтерском учете факторинга перечисляемая посреднику комиссия подлежит налогообложению по НДС. При этом:

- когда комиссия в виде фиксированной величины, поставщик имеет право вычитать из базы НДС всю указанную в счете фактора сумму;

- когда имеет вид процентов от суммы сделки, к вычету НДС применяется пропорциональная расходам сумма;

- когда указанные в договоре операции не облагаются налогом, представить к вычету НДС такую комиссию нельзя.

- При переуступке фактору прав требования объекта налогообложения НДС не появляется, поскольку процедура не сопровождается переходом прав собственности.

Сколько стоит факторинг

За возможность получить финансирование в нужный момент клиентам платят, причем стоимость услуг факторинговой компании превышает ставки по краткосрочному кредитованию. Но дебиторская задолженность в балансе предприятия не отражается, а потому ухудшения экономических показателей бизнеса не происходит. И фактор занимается полным сопровождением сделок и расчетов, а расходы на пополнение оборотного капитала превращаются в преимущества.

За возможность получить финансирование в нужный момент клиентам платят, причем стоимость услуг факторинговой компании превышает ставки по краткосрочному кредитованию. Но дебиторская задолженность в балансе предприятия не отражается, а потому ухудшения экономических показателей бизнеса не происходит. И фактор занимается полным сопровождением сделок и расчетов, а расходы на пополнение оборотного капитала превращаются в преимущества.

Поскольку условия сотрудничества поставщика и покупателя отличаются в каждом конкретном случае, факторинговые компании рассчитывают стоимость обслуживания для каждого клиента индивидуально. На цену влияют:

- перечень предоставляемых фактором услуг;

- общая ценовая политика посредника;

- размеры оборота по сделкам клиента;

- количество привлеченных к факторингу покупателей;

- продолжительность сотрудничества с ними;

- кредитная репутация клиента;

- предполагаемые объемы и сроки финансирования.

Общая цена на основании трех показателей:

- комиссия посредника — от 0,2% до 0,5% от суммы контракта;

- тариф за пользование деньгами — от 10% до 15% годовых;

- плата за обработку сделок — до 200 рублей за каждую отгрузку.

Как выбрать финансовую компанию

Количество участников финансового рынка постоянно увеличивается, а потому перед владельцами малого и среднего бизнеса возникает вопрос: кому поручить факторинг предприятия. Не стоит обращаться по первому попавшемуся объявлению: чтобы выбрать, кому доверить деньги и коммерческую информацию, важен анализ предложения посредников на предмет соответствия важным для предпринимателя критериям:

Количество участников финансового рынка постоянно увеличивается, а потому перед владельцами малого и среднего бизнеса возникает вопрос: кому поручить факторинг предприятия. Не стоит обращаться по первому попавшемуся объявлению: чтобы выбрать, кому доверить деньги и коммерческую информацию, важен анализ предложения посредников на предмет соответствия важным для предпринимателя критериям:

- опыт работы посредника, репутация на рынке;

- отзывы других клиентов о компании;

- объем портфеля аналогичных контрактов;

- наличие сопутствующих услуг по управлению средствами;

- скорость рассмотрения и выполнения заявки на финансирование;

- максимальные суммы поставок и правила определения комиссии фактора;

- наличие штрафов и санкций за невыбранный лимит по сделкам;

- влияние просрочек на суммы лимита и комиссии;

- возможность организации электронного документооборота;

- регион работы.

Предоставляющие факторинговые услуги компании

Предоставлением услуг прямого, реверсивного или закупочного факторинга занимаются банки и коммерческие организации с лицензией на финансовую деятельность. По отчетам Ассоциации факторинговых компаний, сегодня в России насчитываются десятки таких субъектов. Известные среди них:

| Компания | Адрес URL | Сроки, дней |

| Сбербанк | sberbank-factoring.ru | 200 |

| ВТБ Факторинг | www.vtbf.ru | 180 |

| Промсвязьбанк | www.psbank.ru | 180 |

| Альфа-Банк | alfabank.ru | 180 |

| ФК Открытие | openfactoring.ru | 180 |

| Газпромбанк | www.gazprombank.ru | 180 |

| НФК | www.factoring.ru | 120 |

| Капитал Факторинг | capitalf.ru | 120 |

| РосБанк | www.rosbank.ru | 120 |

| Московский кредитный банк | mkb.ru | 100 |

Для малого бизнеса коммерческий факторинг – выгодный инструмент: пользуясь услугами агентов, предприниматели регулируют финансовые потоки, расширяют рынок и за счет финансово ненадежных покупателей. Эти преимущества компенсируют сопутствующие расходы.

Если я был бы поставщиком, выбирал при работе с покупателями реверсивный факторинг. Получал полную оплату сразу, а не через неопределенное время. Но кто же ему даст? Фактор заключает договор только с дебитором. Теперь я понял, почему дебиторская задолженность страшнее кредиторской. Она может быть вечной. Страхование рисков при регрессивном факторинге делает его более выгодным, по сравнению с безрегрессивным.