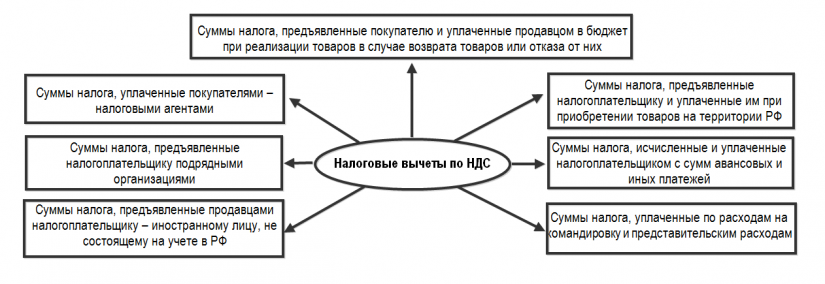

Большинство субъектов предпринимательства, что производят или продают товары или услуги, согласно Налоговому кодексу РФ, обязаны начислять и включать в цену товара налог на добавленную стоимость. Но когда компании покупают у поставщиков определенное сырье, материалы и товары для перепродажи, оплачивают подрядчикам работы, они также получают от контрагентов счета с учетом НДС. Чтобы не пришлось отдавать государству налог дважды (что входит при покупке сырья и начисленный при реализации продукта), закон предусматривает механизм компенсации — так называемый вычет НДС.

Использовать его имеют право:

- применяющие систему налогообложения ОСНО юридические лица или ИП;

- те субъекты, кому начисляют налог при перевозке товаров через границу.

Когда суммы НДС, что принимаются к вычету, превышают налоговые обязательства для предприятия, излишек возможно заявить к возмещению из казны или зачесть в следующих периодах. В ситуациях, когда входящий налог меньше начисленного, предприниматель отдает в бюджет разницу между ними.

Содержание

Применение вычетов по НДС в 2020 году

Принятый 29 сентября 2019 года закон № 325–ФЗ включает изменения, что касаются правил применения вычетов и восстановления НДС. Начиная с 2020 года, компании при переводе определенных видов деятельности на специальные режимы налогообложения (УСН, ПСН и ЕНВД) получают право отложить восстановление ранее проведенных вычетов по товарам и услугам, что планируется использовать в таковых операциях. Сделать это нужно в периоде, когда объекты фактически передали для применения в облагаемых льготным налогом работах.

При ведении раздельного учета ИП сами определяют оптимальный момент для восстановления НДС. Но когда предприятие полностью переводится на УСН, ПСН или ЕНВД, восстанавливать налог по-прежнему нужно в последнем квартале перед сменой режима налогообложения.

Похожее правило действует и в отношении реорганизации компаний. С 1 января 2020 года вновь созданное предприятие обязано восстановить принятый предшественником к вычету НДС, когда планирует задействовать полученное имущество для проведения операций в рамках специальных режимов.

Похожее правило действует и в отношении реорганизации компаний. С 1 января 2020 года вновь созданное предприятие обязано восстановить принятый предшественником к вычету НДС, когда планирует задействовать полученное имущество для проведения операций в рамках специальных режимов.

Основание для восстановления – счета-фактуры либо копии таковых, что прилагаются к разделительному балансу либо передаточному акту, а при отсутствии — справка-расчет с использованием ставки НДС, что применялась при покупке активов. Для товаров (услуг) налог определяется по полной стоимости, а для основных средств и нематериальных активов — по остаточной.

При выборе периода восстановления НДС также ориентируются на момент, когда переданное имущество задействовали в облагаемых УСН, ПСН либо ЕНВД работах. Когда правопреемник полностью переходит на спецрежим, налог восстанавливают в предшествующем квартале. Кроме того:

- при переводе на льготные схемы определенных видов деятельности восстанавливают НДС по тем объектам, что станут в них использоваться;

- когда при реорганизации создается новая компания, что применяет УСН или ЕНВД, восстановление проводят в первом квартале после перехода на спецрежим;

- когда компания на ОСНО присоединяется к субъекту, что использует УСН или ЕНВД, НДС восстанавливают в первом квартале после внесения записи в ЕГРЮЛ;

- когда новая фирма применяет для операций в рамках спецрежимов недвижимость от предшественника и работы по ее строительству, восстановление налога проводят так:

- для полностью амортизированных или введенных в эксплуатацию 15 лет назад активов НДС можно не восстанавливать;

- для частично амортизированных или введенных в эксплуатацию меньше 15 лет назад активов период восстановления налога равен десяти годам;

- для объектов, что принадлежали прошедшей через реорганизацию фирме изначально, НДС восстанавливают по общим правилам.

Третье изменение в НК РФ включает правила проведения вычетов для объектов интеллектуальной собственности и прочих нематериальных активов. Суммы налога, что субъект уплатил при покупке или ввозе в РФ предназначенных для производства таких ценностей товаров предъявляются к вычету в момент постановки приобретенного имущества на бухгалтерский учет.

Согласно Налоговому кодексу, для получения права на вычет входящего НДС компания должна поставить приобретенные товары на бухгалтерский учет. Однако необязательно дожидаться поступления продукции на склад, когда она полностью или частично подлежала оплате, поскольку законодательство допускает возможность проведения вычета НДС с авансов. Это допустимо, когда:

- поставщик или покупатель не используют право на освобождение от НДС;

- оплаченный авансом товар используется в налогооблагаемых операциях;

- сумма предоплаты подтверждается счетом-фактурой с обозначенным НДС;

- налогоплательщик располагает доказательствами внесенного аванса;

- авансирование предусматривается договором между продавцом и покупателем.

Отметим, что в отношении авансовых платежей возможность переноса вычета в пределах установленного НК РФ трехлетнего периода отсутствует. Но когда поставщик привез товар фактически позже этого срока, использовать право на уменьшение налога не запрещается. Восстановить полученный при уплате аванса вычет покупатель должен тогда, когда произошли:

- постановка на бухгалтерский учет товаров, что оплачены авансом;

- изменения в договоре, что влекут возврат или перенос предоплаты;

- признание долга продавца безнадежным и списание такового с баланса.

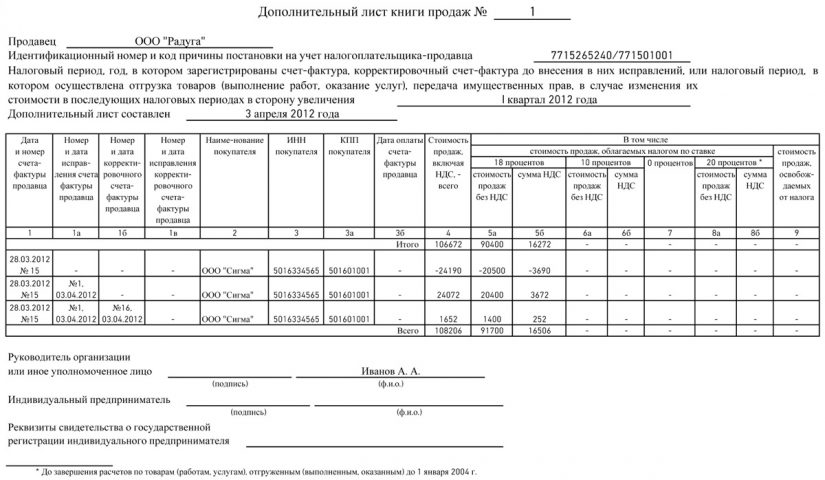

До 2019 года принявший приобретенную продукцию на учет покупатель в случае ее возврата выставляет поставщику встречный счет-фактуру. Однако с 1 января правила изменились: по ним обязанности по оформлению отказа от товара возлагаются на поставщика. Впредь он выписывает корректировочный счет на сумму возврата, и независимо от того, успел ли покупатель принять ее на учет.

А продавец получает право на вычет пропорционально цене возвращенной продукции, а использовать таковой можно в течение 12 месяцев после возвращения товара к нему на склад. Основанием для вычета и станет этот корректировочный счет-фактура, что прошел регистрацию в книге продаж. Возвративший продукцию покупатель обязан на эту сумму провести восстановление НДС, что ранее принят к вычету согласно основному счету.

С июля 2019 года изменилось и правило принятия НДС к вычету при проведении экспортных операций. Сегодня налог включается в стоимость, когда речь идет о вывозе реальных товаров.

По проведению за границей работ или оказанию услуг, для них предприятие может реализовать право на уменьшение суммы начисленного НДС. Разумеется, речь не идет об операциях, не относящихся к реализации, не признаваемых объектами налогообложения либо освобожденными от уплаты налога согласно статье 149 НК РФ: для них НДС по-прежнему добавляют к цене.

Когда налогоплательщик одновременно занимается разными видами деятельности, причем часть из них облагается налогом на добавленную стоимость, а другая — нет, то он обеспечивает ведение раздельного бухучета. В частности, при оказании услуг и иностранным, и российским клиентам это позволит фирме определить правильную долю вычетов.

Условия получения налогового вычета

Право предпринимателя решать, принять ли НДС к вычету при совершении той или иной операции, устанавливается статьей 166 НК РФ. В ней перечисляются случаи, когда уменьшение отчислений в казну на сумму входящего налога допустимы. Речь идет о следующих действиях:

Право предпринимателя решать, принять ли НДС к вычету при совершении той или иной операции, устанавливается статьей 166 НК РФ. В ней перечисляются случаи, когда уменьшение отчислений в казну на сумму входящего налога допустимы. Речь идет о следующих действиях:

- Налогоплательщик покупает или ввозит товары для перепродажи, совершения налогооблагаемых операций или экспорта.

- Предприятие приобретает у состоящего на налоговом учете иностранного субъекта услуги в электронной форме по статье 174.2 НК РФ.

- Товары покупаются или импортируются для безвозмездной передачи государству с целью проведения научных работ в Антарктиде.

- Компания выступает в роли налогового агента и платит НДС вместо продавца, кроме следующих операций:

- продажа конфискованного, изъятого по решению суда или бесхозного имущества;

- действия от лица, что не состоит на налоговом учете иностранного субъекта по поручению, агентскому или комиссионному договору;

- действия от имени другого субъекта по агентскому или комиссионному договору, что совершаются на железнодорожном транспорте:

- иностранный субъект приобретает или ввозит в Россию товары для использования в собственных производственных целях;

- иностранный гражданин приобретает в розничной организации продукцию и вывозит ее с территории России за пределы ЕАС.

- Покупатель частично или полностью возвращает товары, по которым продавец уже начислил и выплатил в бюджет соответствующий налог.

- Фирма оплачивает подрядчикам проведение работ по капитальному строительству или покупает незавершенный объект.

- Предприятие выплачивает НДС по командировочным либо представительским затратам согласно документам с выделенным налогом.

- Налогоплательщик или налоговый агент перечисляет поставщику полный или частичный аванс в счет будущей поставки товара.

- Предприятие проводит облагаемые НДС по ставке 0% операции, но не имеет на них подтверждающих документов.

- Налогоплательщик получает имущество в виде вклада в уставный капитал и платит налог, что восстановил акционер.

- Предприятие оплачивает поставку товара и начисленный по ней налог, но количество или цена отгруженной продукции уменьшается.

- Истекает срок в 180 дней после ввоза на территорию Калининградской области товара для проведения налогооблагаемых операций.

Когда вычет НДС невозможен

В Налоговом кодексе упоминаются случаи, когда правом на уменьшение платежей в казну за счет входящего налога воспользоваться нельзя. НДС, не принимаемый к вычету, предпринимателю приходится включать в себестоимость реализованных им товаров или услуг. В статье 170 НК РФ перечисляются такие операции:

В Налоговом кодексе упоминаются случаи, когда правом на уменьшение платежей в казну за счет входящего налога воспользоваться нельзя. НДС, не принимаемый к вычету, предпринимателю приходится включать в себестоимость реализованных им товаров или услуг. В статье 170 НК РФ перечисляются такие операции:

- предприятие, что покупает товары или услуги, получило освобождение от НДС или вообще не считается плательщиком такого налога;

- когда товары и услуги, что задействованы в не подлежащих налогообложению или освобожденных от НДС операциях;

- товары или услуги не подлежат учету при определении налоговой базы, а произведенные с ними операции по статье 146 НК РФ не являются реализацией;

- налогоплательщик планирует использовать покупаемые товары для проведения операций за пределами территории России;

- субъект – банк, и собирается задействовать приобретенные товары для передачи в аренду или проведения банковских операций;

- товары покупаются полностью за счет субсидий (в противном случае применяется частичный вычет НДС согласно доле собственных средств субъекта).

Правила получения вычета НДС

Чтобы получить право на уменьшение налоговой нагрузки путем вычета входящего НДС, предприятие обязуется выполняет одновременно все условия, что упоминаются в статье 172 НК РФ. Выглядят так:

Чтобы получить право на уменьшение налоговой нагрузки путем вычета входящего НДС, предприятие обязуется выполняет одновременно все условия, что упоминаются в статье 172 НК РФ. Выглядят так:

- приобретенные товары должны использоваться в налогооблагаемых операциях – производстве или торговле. И нет различия между непосредственным и косвенным применением — при покупке сырья или офисной мебели;

- приобретенные товары поставить на учет. НК РФ не уточняет, о чем идет речь, что вызывает спорные ситуации. Но чтобы не возникло претензий со стороны налоговой службы, лучше руководствоваться законом «О бухгалтерском учете»;

- фирма располагает документами, что доказывают ее право принять к вычету НДС; Главным среди них считается счет-фактура, хотя в ряде случаев возможно представить чеки или таможенные декларации по операциям импорта;

- в упомянутых выше документах предъявленная продавцом сумма НДС обозначается отдельно. Когда поставщик использует специальный режим налогообложения или не указал величину налога, принять таковой к вычету не получится.

Но во многих случаях не имеет значения, успел ли покупатель перечислить поставщику плату за товар. Иначе говоря, фирма имеет право воспользоваться вычетом еще до момента, как фактически потратит деньги. Исключение делается для таких случаев, как импорт продукции в Россию, выдача аванса, возврат товара, командировочные и представительские расходы.

Оформления счета-фактуры

Для проведения вычета НДС основанием становится выставленный продавцом счет-фактура, что подписал руководитель, главный бухгалтер либо иными лицами, что уполномочены действовать от имени предприятия. При оформлении счета в электронном виде доказательством подлинности становится квалифицированная ЭЦП усиленной версии, принадлежащая кому из упомянутых субъектов. Согласно статье 169 НК РФ, для применения с целью оптимизации налоговых отчислений счет-фактура указывает подробные сведения о сделке:

- номер счета и дату выписки;

- названия, ИНН и адрес продавца и покупателя;

- названия и адреса отправителя и получателя товара;

- номер платежного поручения при перечислении аванса;

- название продукта и единица измерения количества (когда есть);

- количество отгружаемых по документу товаров;

- название используемой в расчетах валюты;

- идентификатор государственного заказа (когда есть);

- цена за единицу товара без НДС (когда есть);

- общая цена без НДС;

- сумма акциза при отгрузке подакцизных товаров;

- применяемая поставщиком ставка НДС;

- общая сумма налога по этой ставке;

- общая стоимость товара по документу с учетом НДС;

- страна производства товара;

- номер таможенной декларации (если он есть);

- код товара по ТН ВЭД при вывозе его за границу.

Незначительные неточности в счете-фактуре, что не мешают ФНС идентифицировать поставщика, покупателя, вид товара, стоимость, ставку и сумму налога, не используются для запрета на получение вычета по НДС.

Бывает, что предприятие физически лишено возможности оформления счета-фактуры , поскольку оформление такого документа не предусматривается условиями сделки. В законодательстве есть исключения:

- при ввозе товаров в страну для получения вычета представляют таможенную декларацию либо платежное поручение на уплату сбора;

- при вывозе товаров иностранным гражданином за границы РФ доказательством для проведения вычета становится чек с пометкой таможни;

- При оплате проезда железнодорожным или воздушным транспортом вычет проводят на основании билета с обозначенной суммой НДС;

- для командировочных или представительских расходов необходим документ с выделенным налогом — квитанция или чек.

- При внесении имущества в уставный капитал вычет НДС осуществляют на основании учредительного договора организации и передаточного акта.

Безопасный вычет НДС

Предприятиям выгодно использовать вычеты для уменьшения налоговой нагрузки на бизнес. Но когда компания задекларирует большую сумму для входящего НДС и маленькую для исходящего, деятельность таковой немедленно привлечет внимание налоговых органов. Допустимое с точки зрения ФНС соотношение между показателями называется безопасной долей вычетов по НДС. Она рассчитывается так:

Предприятиям выгодно использовать вычеты для уменьшения налоговой нагрузки на бизнес. Но когда компания задекларирует большую сумму для входящего НДС и маленькую для исходящего, деятельность таковой немедленно привлечет внимание налоговых органов. Допустимое с точки зрения ФНС соотношение между показателями называется безопасной долей вычетов по НДС. Она рассчитывается так:

Доля вычетов = (входящий налог / уплаченный налог) × 100%.

Согласно внутренним распоряжениям налогового ведомства, подозрений не должны вызывать значения менее 89%. Однако в каждом регионе РФ дополнительно определяют уточненную величину, основанную на средних показателях местных фирм. Для примера можно привести долю безопасных вычетов по НДС в 2020 году в нескольких областях:

- Брянская — 88,64%;

- Курская — 90,79%;

- Рязанская — 83,89%;

- Московская — 89,17%;

- Ленинградская — 86,97%;

- Краснодарский край — 90,62%;

- Республика Крым — 86,41%;

- Тюменская — 84,61%;

- Приморский край — 93,45%;

- Амурская — 127,26%.

Но в Налоговом кодексе нет ограничений по этому вопросу. Но утвержденные ФНС правила проведения выездных проверок рекомендуют предпринимателям не превышать долю безопасных вычетов по НДС.

Сроки применения вычета

Из определения безопасной доли вычетов по НДС следует, что предприятию выгоднее использовать право на уменьшение налоговых платежей в периодах, когда оно произвело или продало больше товаров, то есть получило больше выручки. Но когда доходы и вместе с ними начисленные налоги окажутся маленькими или нулевыми, налоговые вычеты по НДС применять бесполезно и опасно.

Из определения безопасной доли вычетов по НДС следует, что предприятию выгоднее использовать право на уменьшение налоговых платежей в периодах, когда оно произвело или продало больше товаров, то есть получило больше выручки. Но когда доходы и вместе с ними начисленные налоги окажутся маленькими или нулевыми, налоговые вычеты по НДС применять бесполезно и опасно.

В подобных ситуациях станет полезным окажется распределение вычетов в течение определенного периода так, чтобы суммы налога оставались в пределах безопасной зоны. В ряде случаев это возможно:

- при покупке или ввозе в страну товаров для налогооблагаемых операций возможно применить вычет НДС в течение трех лет после принятия их на баланс;

- когда покупатель возвращает товар или отказывается от услуги, продавец имеет право провести вычет в течение года после документального оформления этого факта;

- налог, что начисляется при проведении строительных работ хозяйственным способом, принять к вычету в отчетном квартале;

- когда цикл производства товара или оказания услуги продолжается больше полугода, вычет провести при определении налоговой базы;

- при получении имущества в виде взноса в уставный капитал акционер осуществляет вычет в момент постановки такового на учет;

- когда стоимость партии товара уменьшается согласно корректировочному счету, период вычета НДС для продавца принимается равным трем годам;

- при вывозе иностранным гражданином товаров за пределы территории РФ вычет возможно применить в течение 12 месяцев после компенсации ему суммы налога.

Когда налоговая может отказать

Фискальные органы тщательно контролируют все попытки предпринимателей уменьшить отчисления в бюджет. Есть целый ряд причин, когда налоговая инспекция вправе оставить предприятие без вычета НДС:

Фискальные органы тщательно контролируют все попытки предпринимателей уменьшить отчисления в бюджет. Есть целый ряд причин, когда налоговая инспекция вправе оставить предприятие без вычета НДС:

- в счете-фактуре присутствуют ошибки или неточности, что мешают идентификации товара, участников сделки по статье 169 НК РФ;

- счет-фактура заверяется факсимильной подписью. Такой способ удостоверения документа Налоговым кодексом не предусматривается;

- предприятие превышает рекомендованную в регионе безопасную долю вычетов на 5%, не имея для этого документального основания;

- финансовые показатели компании отличаются неравномерностью от квартала к кварталу. Это правило не применяется к сезонному бизнесу;

- налоговая инспекция подозревает или имеет доказательства, что в цепочке движения товара присутствуют фиктивные фирмы;

- предприятие заявляет низкую выручку или показывает отсутствие налогооблагаемых операций. Отказ будет по формальному поводу;

- субъект пытается получить вычет по кассовому чеку с обозначенной суммой НДС. Это допускается для командировочных или представительских затрат;

- финансовые документы на иностранном языке. Все счета, платежные поручения и акты в обязательном порядке переводятся на русский;

- налогоплательщик не заполняет книгу покупок или ведет с ошибками. Хотя это условие необязательный пункт, подавать в суд на налоговую службу бесполезно.

Заключение

Предпринимателям должны быть готовыми к тому, что получение вычетов по НДС в 2020 году станет контролироваться налоговыми органами так же тщательно, как и ранее. Никто не предскажет, какая сделка покажется для них подозрительной. Чтобы не доказывать собственную правоту в суде, лучше заранее принять определенные меры безопасности:

- нельзя сотрудничать с фиктивными партнерами и компаниями, что пользуются их услугами. Это обязательно выяснится;

- полезно собирать информацию о контрагенте перед подписанием договора. В спорной ситуации такая предусмотрительность повлияет на решение суда;

- изучайте решения по жалобам и судебным искам других предприятий, что поможет уменьшить налоговые и юридические риски.