Среди специальных налоговых режимов в РФ есть один несправедливо недооцененный – единый сельхозналог. Работающие в аграрном секторе предприниматели редко переходят на эту систему, предпочитая упрощенную или даже общую, что приводит к значительной налоговой переплате. В этой статье расскажем о расчете ЕСХН, кто может его применять, в каком виде отчитываться в инспекцию.

Содержание

- Сравнение размера налога в разных системах

- Что заменяет единый сельхозналог

- Преимущества ЕСХН

- Кто может применять сельхозналог

- Налоговая декларация по единому сельскохозяйственному налогу – порядок сдачи

- Книга учета доходов и расходов ЕСХН – нужно ли вести и как заполнять

- Как рассчитать ЕСХН – теория, практические примеры

Сравнение размера налога в разных системах

ЕСХН – режим для аграрных предприятий. Главным видом бизнеса (составляющим от 70% выручки) у них должно быть производство сельхозпродукции. Порядок применения ЕСХН и расчет налоговых выплат регламентируется ст. 346 НК.

ЕСХН – режим для аграрных предприятий. Главным видом бизнеса (составляющим от 70% выручки) у них должно быть производство сельхозпродукции. Порядок применения ЕСХН и расчет налоговых выплат регламентируется ст. 346 НК.

Кодекс предлагает другие режимы для сельхозпредприятий. Однако рассматриваемый налог наиболее выгоден финансово:

| Система налогообложения | Ставка налога | Налоговая база |

| ОСНО (общая) | 20% | Прибыль |

| УСН (упрощенная) доходы | 6% | Доход |

| УСН доходы минус расходы | 5-15% (в зависимости от региона) | Доходы минус расходы |

| ЕСХН (сельхозналог) | 6% | Доходы минус расходы |

Что заменяет единый сельхозналог

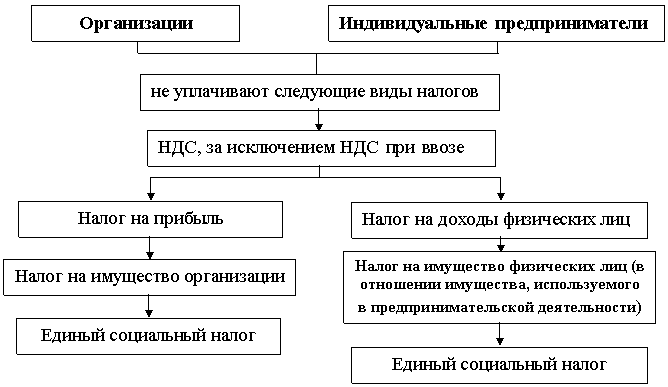

ИП на ЕСХН не уплачивают:

- НДС (кроме импорта);

- налог на имущество;

- НДФЛ .

Для ООО освобождение от налога на:

- имущество;

- добавленную стоимость (также кроме импорта);

- прибыль.

Плательщики обязаны производить страховые взносы за сотрудников – система их в себя не включает.

Плательщики обязаны производить страховые взносы за сотрудников – система их в себя не включает.

Преимущества ЕСХН

- ставка налога (6% от базы) – наиболее низкая среди других режимов, даже льготных;

- замещает НДС, НДФЛ, на прибыль, имущество;

- применяется для организаций любой формы собственности (ИП, ООО, КФХ );

- не имеет ограничений по уровню дохода и численности сотрудников (кроме рыболовецких предприятий);

- возможно совмещение режима с патентной системой, ЕНВД;

- не требует полноценного учета, достаточно сдачи декларации, заполнения книги КУДиР, архивации первичной документации.

Недостаток – жесткие требования к деятельности предприятия.

Кто может применять сельхозналог

НК РФ в ст. 346.2 определяет этот перечень:

Организации, ИП, являющиеся сельскохозяйственными товаропроизводителями.

Перейти на ЕСХН могут:

- ИП, кооперативы, фермерские хозяйства, более 70% дохода у которых занимает выручка от продажи собственной сельхозпродукции.

- компании по вылову рыбы со среднесписочной численностью работников до 300.

- поселко- и градообразующие рыболовецкие предприятия, если на них работает не менее ½ от всех жителей населенного пункта.

Не имеют права на применение сельхозналога:

- ведущие по другим видам деятельности учет на УСН, ОСНО;

- казенные, бюджетные, государственные организации;

- компании, основная деятельность которых – переработка закупленной чужой продукции;

- фирмы, которые организуют азартные игры;

- производящие подакцизные товары (табак, алкоголь).

Система приносит реальную экономию и другие выгоды, при этом ведение учета упрощено.

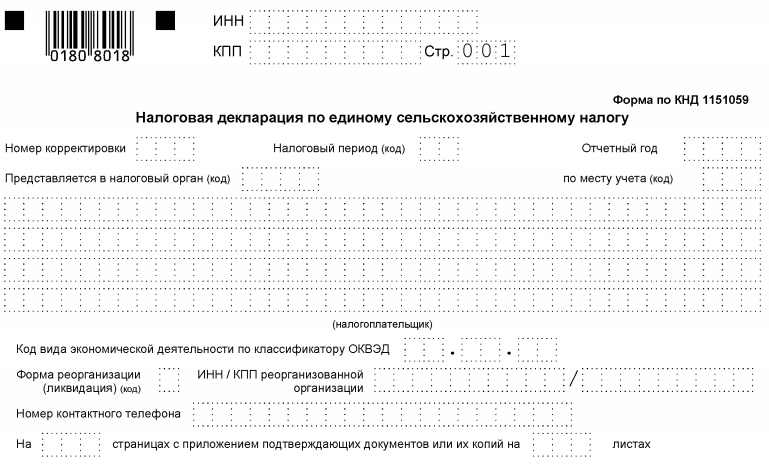

Налоговая декларация по единому сельскохозяйственному налогу – порядок сдачи

Это основной документ отчетности для обсуждаемого режима. Официальная форма утверждена Приказом ФНС ММВ-7-3/384.

Период – 12 месяцев, декларацию сдавать нужно до 31 марта следующего года. Если же организация прекратила деятельность, то не позже 25 числа следующего месяца.

Оплата по ЕСХН проходит в два этапа:

- Авансовый платеж вносится не позже 25 июля текущего года. Он рассчитывается по книге учета (6% от базы – разницы поступлений и расходов).

- Окончательный расчет производится до 31 марта года, следующего за отчетным. Для второго этапа нужно определить налог за весь год, а затем вычесть оплаченное.

Взносы можно производить платежным поручением либо в банк-клиенте. Просрочки приводят к начислению пеней, а также к отмене режима.

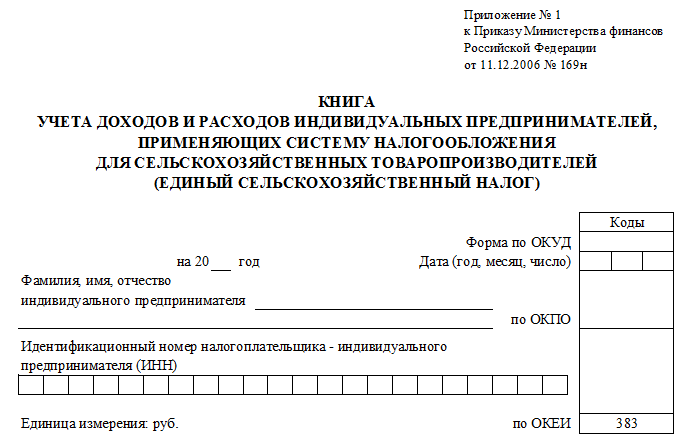

Книга учета доходов и расходов ЕСХН – нужно ли вести и как заполнять

Налоговой инспекции необходим доступ к отчетности клиента – так можно перепроверить отраженные в декларации данные и рассчитать сумму к оплате. Нужно вести:

- предпринимателям – КУДиР;

- организациям – полноценный бухучет.

Сдача этих документов в инспекцию не требуется – достаточно налоговой декларации. Но ведение отчетности (а также соблюдение кассовой дисциплины и работа с ККТ) определены НК РФ и обязательны для исполнения.

Заполнение КУДиР не вызывает сложностей. Книга ведется следующим образом:

- отражать операции разрешается в бумажном виде либо в системе интернет-бухгалтерии;

- на каждый год заводится новый том;

- по окончании периода документ распечатывают, прошивают, нумеруют, заверяют печатью;

- каждая операция отражается отдельной строкой;

- все движения должны подтверждаться документами;

- если у предпринимателя несколько режимов налогообложения, КУДиР по ЕСХН ведется отдельно;

- незаполненные разделы, «нулевые» книги оформляют в общем порядке.

Как рассчитать ЕСХН – теория, практические примеры

Поскольку оплата происходит в два этапа, рассмотрим каждый из них.

Поскольку оплата происходит в два этапа, рассмотрим каждый из них.

Расчет аванса

- Определить всю выручку с 1 января по 30 июня .

- Рассчитать сумму расходов по КУДиР.

- Вычислить налоговую базу.

- Оплатить аванс (6%) не позже 15 июля (без предоставления декларации и другой документации).

Второй этап (окончательный)

- определить размер выручки и расходов за весь год;

- рассчитать налоговую базу;

- учесть прошлые убытки – уменьшить на них базу;

- вычислить общую сумму налога за период;

- вычесть из полученного значения размер аванса;

- уплатить окончательную сумму в ФНС до 31 марта;

- сдать в инспекцию декларацию ЕСХН, подтверждающую значения.

Пример. ИП Иванов выращивает овощи и реализует их на ярмарках. Режим – ЕСХН. За прошлый период у него образовались убытки в размере 15 000 рублей. Общий доход за 12 месяцев согласно КУДиР составил 480 000, расходы – 212 000, за 1 полугодие 165 и 132 тыс. руб.

За шесть месяцев текущего периода Иванов обязан уплатить (165-132)*6%=1,98 тыс. рублей не позднее 1 июля. Второй (итоговый) платеж:

- 480-212=268 000;

- Уменьшение на сумму убытков за предыдущий период: 268-15=253 000;

- Налог: 253*6%=15,18 тысяч;

- Учет авансового платежа: 15,18-1,98=13,2 тысяч рублей.

13200 Иванову необходимо оплатить до 31 марта, в тот же срок предоставить декларацию ЕСХН за текущий период.

Единый сельхозналог – выгодный и удобный для производителей-аграриев режим. Перейти на него могут предприятия, реализующие самостоятельно произведенные товары и сырье в сфере растениеводства, животноводства, рыболовства, охоты.

По истечении налогового периода (12 месяцев) предприятия обязаны уплатить взносы и сдать декларацию. Требуется внесение аванса по итогам полугодия.

Если вам понравилась эта статья, советуйте нас друзьям, оставляйте свои комментарии.

А ведь если по-"дотошней" разобраться, то наши отечественные «аграрии» многое теряют при выборе своей налоговой отчётности.

Не вникая в суть, большинство сельхозпредпринимателей выбирают, или уже выбрали «упрощёнку» (или даже общую) систему налоговой отчётности.

Хотя, данные расчёты по ЕСХН, намного удобней и выгодней. При этом, при подробном изучении предлагаемой статьи, можно точно и надёжно определить, кому следует его применять...