Уплата разнообразных налогов и взносов – главная обязанность перед государством как зарегистрированных на его территории организаций, так и рядовых граждан. Чтобы узнать налоговую задолженность, плательщики выстаивают длинные очередь в инспекцию – ведь даже небольшой долг может оказаться весьма серьезной проблемой.

Вместе с тем существуют способы проверить и оплатить налоги, не тратя много времени и сил. В статье речь пойдет о способах взаимодействовать с инспекцией в режиме онлайн.

Содержание

- Какие налоги платят физические лица в РФ

- Налоговая задолженность физического лица — чем грозят недоплаты

- Налоги предпринимателей и юридических лиц

- Налоговая задолженность предпринимателей и юридических лиц

- Как проверить налоговую задолженность, не выходя из дома

- Как сделать поиск налоговой задолженности по ИНН

- Поиск задолженности через специализированные порталы

- Как узнать налоговую задолженность с официальным подтверждением

- Как производится реструктуризация налоговой задолженности

Какие налоги платят физические лица в РФ

Налоги различного рода – это основной источник дохода в бюджете страны. Именно эти средства расходуются на выплату пенсий и зарплат «бюджетникам», социальные нужды, содержание казенных учреждений, обеспечение армии, ремонт дорог и многое другое. И, разумеется, одной из главных задач правительства становится обеспечение постоянного и достаточного поступления налогов в бюджет.

Конкретный «набор» взносов напрямую зависит от того, является ли плательщик организацией или физическим лицом, какие доходы и расходы он имеет, есть ли в собственности имущество. Так, например, на сегодня граждане РФ обязаны уплачивать следующие налоги:

Конкретный «набор» взносов напрямую зависит от того, является ли плательщик организацией или физическим лицом, какие доходы и расходы он имеет, есть ли в собственности имущество. Так, например, на сегодня граждане РФ обязаны уплачивать следующие налоги:

- НДФЛ (налог на доходы). За наемных работников его уплачивает работодатель, однако если речь идет о дополнительном доходе, подработках, то налогоплательщик обязан самостоятельно сдавать декларации и делать взносы.

НДФЛ облагается не только «стандартная» зарплата физлиц. Налог нужно уплачивать с любых доходов – дивидендов, процентов по вкладам, авторских гонораров, при продаже квартиры или автомобиля и т.д.

- Имущественный налог уплачивают владельцы недвижимости. Расчет суммы взноса производится налоговыми органами, а плательщику надлежит сделать оплату вовремя.

- Транспортный налог также рассчитывается в налоговой инспекции. Уведомления приходят всем гражданам, имеющим в собственности автомобиль, мотоцикл, вертолет, яхту или любое другое транспортное средство.

- Земельный налог уплачивают владельцы участков на основании квитанций из налоговой инспекции.

В случае с начисляемыми инспекцией налогами действует правило: если вы не получили квитанцию, то не освобождаетесь от уплаты налога. Придется самостоятельно проверить налоговую задолженность и произвести платеж.

- Налог за сдачу в аренду недвижимости приходится рассчитывать самому налогоплательщику. Заключив договор с квартирантами, будьте готовы к тому, что нужно заплатить налог с полученных доходов. Здесь могут быть варианты – выплачивать 13% по стандартной ставке НДФЛ либо зарегистрироваться в качестве ИП и получить патент либо перейти на упрощенную систему (УСН).

Таким образом, в список входят как налоги, что рассчитываются инспекцией, так и те, что остаются «на совести» налогоплательщика. Стоит понимать, что задержка взноса или, тем более, уклонение от уплаты грозят серьезными последствиями.

Налоговая задолженность физического лица — чем грозят недоплаты

В отличие от предпринимателей и организаций, физические лица редко задумываются об уплате налогов и ответственности за уклонение от этого действия. Действительно, налоговая инспекция редко обращает внимание на деятельность обычных граждан и не всегда отслеживает своевременность и полноту налоговых платежей. В особенности это касается налогов на доходы.

В отличие от предпринимателей и организаций, физические лица редко задумываются об уплате налогов и ответственности за уклонение от этого действия. Действительно, налоговая инспекция редко обращает внимание на деятельность обычных граждан и не всегда отслеживает своевременность и полноту налоговых платежей. В особенности это касается налогов на доходы.

В России до сих пор сохранилась практика организаций выплачивать «серые» зарплаты или даже принимать сотрудников без официального оформления. По разным подсчетам, полностью «белый» доход имеет всего от 20 до 50% граждан. А это значит, что сотрудники налоговой инспекции физически не смогут отследить все денежные потоки и привлечь к ответственности неплательщиков.

Однако не стоит надеяться, что налоговая инспекция обойдет вас стороной, особенно если вы совершаете крупные приобретения, храните средства на счетах в банках, инвестируете сбережения. Рано или поздно, сопоставив отраженные в декларациях суммы дохода и реальные траты, наступит ответственность за неуплату налогов.

Наказание за неуплату напрямую зависит от характера «проблемной» задолженности:

- несвоевременное внесение необходимых сумм;

- неверный расчет суммы налога;

- плательщик вообще не отразил доход в декларации.

Также большую роль играет, насколько умышленный характер носит задолженность. Если плательщик уклоняется от взносов на постоянной основе, занижает в декларации размер доходов, а сумма неуплаченных налогов весьма велика. К нему могут применить весьма строгое взыскание, вплоть до ареста.

Сегодня к физическим лицам – неплательщикам налогов могут применяться различные меры взыскания:

- Штрафы – 20 или 40% от суммы просроченной задолженности. «Ставка» взыскания зависит от умышленности нарушения.

- Пени рассчитываются индивидуально с учетом суммы долга, количества дней просрочки и ставки рефинансирования.

- Принудительные работы, а также уголовное преследование применяются в случае злостного уклонения от уплаты налогов, крупных размеров долга.

Кроме того, у неплательщика могу возникнуть проблемы с выездом за границу, получением государственных услуг и льгот. Справка налоговой об отсутствии задолженности может потребоваться при кредитовании в банках, оформлении лизинга и т.д...

Налоги предпринимателей и юридических лиц

Физлицу в России приходится платить не так много налогов. Обязательные платежи касаются только доходов любого характера и крупного имущества (транспорта, земли и недвижимости). Юрлицу и предприниматели должны уплачивать гораздо больше разнообразных взносов. Конечный набор налогов зависит в первую очередь от системы налогообложения:

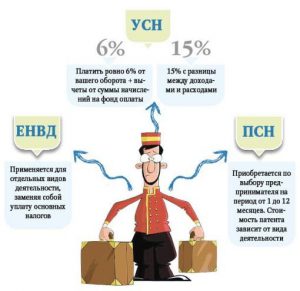

- Общий налоговый режим ОСНО – наиболее сложный. Организация на стандартной системе уплачивает налог на доходы, НДС, налог на имущество, земельный, транспортный и многие другие взносы. Предприниматель уплачивает не налог на прибыль, а подоходный (но при этом налоговая база определяется как «доходы минус расходы»).

- Упрощенная система УСН – налог «Доходы» по ставке 6% или «Доходы минус расходы» по ставке 15%, для организаций – налог на имущество.

- ЕНВД – уплачивается единый налог на вмененный доход, который заменяет все остальные платежи. «Вмененка» подходит далеко не для всех предприятий, однако значительно упрощает уплату налогов и сборов.

- ЕСХН – платится только единый сельскохозяйственный налог. По сути, это аналог «вмененки», но предназначенный для фермеров, животноводов и других сельскохозяйственных организаций.

- Патентная система налогообложения – оплачивается только стоимость патента на ведение выбранной деятельности.

Предприниматели, как правило, имеют некоторые послабления в объеме уплачиваемых налогов. Однако обязанность платить взносы в бюджет своевременно распространяется и на них.

Кроме того, любые организации и предприниматели выступают и в качестве налоговых агентов: они обязаны производить отчисления в бюджет за своих работников (НДФЛ, страховые взносы).

Сложность и разнообразие налоговых платежей не дают организациям возможности узнать налоговую задолженность так же просто, как это происходит у физических лиц. Однако эта процедура может оказаться необходима, особенно если предприятие планирует оформлять кредит либо заключать соглашение с новым контрагентом.

Сложность и разнообразие налоговых платежей не дают организациям возможности узнать налоговую задолженность так же просто, как это происходит у физических лиц. Однако эта процедура может оказаться необходима, особенно если предприятие планирует оформлять кредит либо заключать соглашение с новым контрагентом.

Итак, расчет всех необходимых налогов организации производят самостоятельно и обязаны отслеживать своевременность перечисления взносов. Любое нарушение может привести к весьма неприятным последствиям, штрафам, налоговым проверкам. Разумеется, сданная на день позже декларация и умышленное утаивание доходов в особо крупных размерах – нарушения абсолютно разного характера. Значит, и наказание за них должно быть соответственным тяжести проступка.

Налоговая задолженность предпринимателей и юридических лиц

Ранее мы говорили о том, что физические лица довольно редко задумываются о задолженности по налогам и то, чем они могут грозить. Львиную долю сборов за наемного сотрудника уплачивает работодатель, а самому гражданину остается лишь вовремя заплатить транспортный и имущественный налоги по квитанциям.

В случае с организациями ситуация сложнее. Так как каждое предприятие самостоятельно производит начисление и уплату налогов (всех, кроме имущественного), то инспекции приходится время от времени перепроверять правильность ведения учета. Для этих целей каждая организация обязана вести учет поступлений и расходов. Это может быть как полноценный бухучет, так и журналы операций.

Таким образом, нарушение уплаты налогов у организации может произойти в следующих случаях:

Таким образом, нарушение уплаты налогов у организации может произойти в следующих случаях:

- Несвоевременная сдача декларации.

- В декларации не отражены все полученные доходы.

- Уплата налога произведена позже установленных сроков.

- По итогам проверки налоговая инспекция выявила отклонение реального дохода от декларируемого.

- Деятельность осуществляется без постановки на учет и уплаты налогов.

Заметим, что предпринимателей и организации налоговая инспекция проверяет гораздо тщательней, а значит, относиться к своим обязанностям стоит с высокой степенью ответственности. Как и в случае с физическими лицами, мера наказания напрямую зависит от размера просроченного (или неуплаченного вовсе) налога, а также от умышленности деяния.

Какие последствия могут быть у несвоевременной оплаты налогов ИП или юр.лицом?

- Штрафы и пени различаются в зависимости от характера правонарушения.

- Уголовное наказание – при умышленных неуплатах в крупных и особо крупных размерах.

Заметим, что применение любого вида взыскания не освобождает от обязанности уплатить налог.

- Отмена специального налогового режима – если предприятие допускает просрочку на ЕНВД, ПСН, УСН, ЕСХН, то налоговая инспекция автоматически переводит такого неплательщика на стандартную систему.

- Отказ в кредитах, лизинге, других услугах — справка налогового органа об отсутствии задолженности является для финансовых учреждений обязательным требованием.

- Ухудшение деловой репутации, а вследствие – затруднения с поиском контрагентов, недоверие поставщиков и покупателей.

Как проверить налоговую задолженность, не выходя из дома

Итак, знать свою задолженность по налогам очень важно как для организаций, так и для физических лиц. Вовремя узнав о наличии непогашенного долга по взносам в бюджет, вы сможете произвести оплату и избежать судебного взыскания, запрета на выезд за рубеж и других последствий.

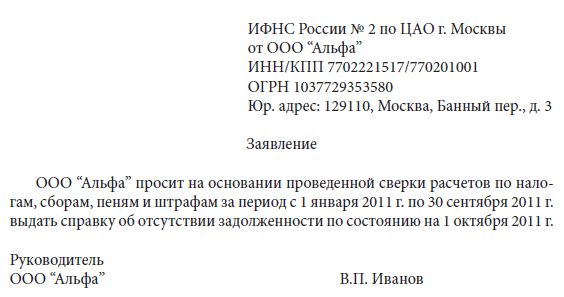

Чтобы проверить налоговую задолженность, можно пойти классическим путем, подав в налоговую инспекцию соответствующее заявление. Этот путь идеален, если вы получаете информацию не для себя, и вам необходима справа об отсутствии просроченных платежей.

Чтобы проверить налоговую задолженность, можно пойти классическим путем, подав в налоговую инспекцию соответствующее заявление. Этот путь идеален, если вы получаете информацию не для себя, и вам необходима справа об отсутствии просроченных платежей.

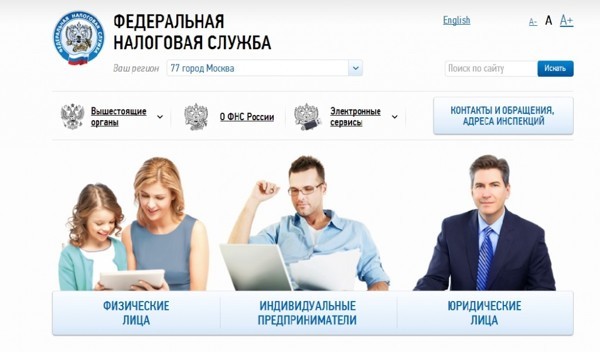

Однако узнать налоговую задолженность можно абсолютно бесплатно и без лишних усилий, если воспользоваться онлайн-сервисами в Интернете. Наиболее популярные из них:

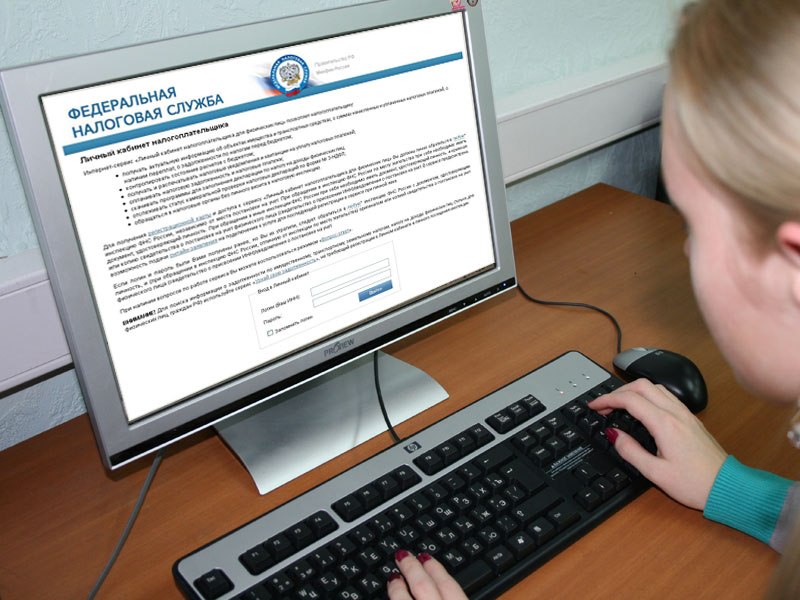

- Личный кабинет налогоплательщика на сайте ФНС позволяет не только узнать свои долги, но и произвести ее оплату. Это очень удобный сервис, но он требует предварительной регистрации.

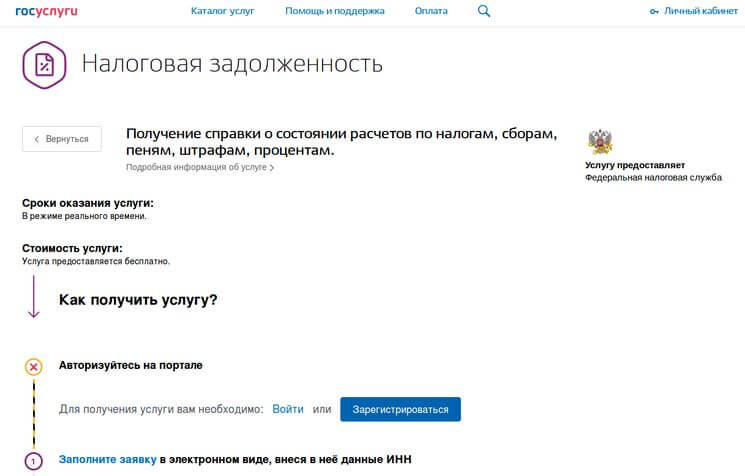

- Если у вас есть регистрация на сайте Госуслуги, налоговая задолженность определяется всего в несколько кликов. Данный портал предоставляет актуальную информацию по долгам, а также возможность их оплатить, не выходя из дому.

- Сайт Яндекс.Деньги и другие, где без регистрации можно узнать о состоянии задолженности по налогам – потребуется только номер ИНН.

- Служба судебных приставов предоставляет информацию об исполнительных производствах – данный сервис пригодится, если задолженность по налогам просрочена.

В абсолютном большинстве случаев использование онлайн-сервисов оказывается более предпочтительным. В этом случае полностью исключается человеческий фактор, а контролировать начисление и оплату налогов можно в постоянном режиме. Вы не тратите время и средства на поездки в налоговую инспекцию и простаивание в очередях.

Своевременная уплата всех налогов и сборов убережет вас от разорительных штрафов и пеней, преследований со стороны налоговой инспекции, внеплановых проверок. Поэтому так важно постоянно проверять состояние задолженности с помощью специализированных сервисов.

Теперь поговорим о деталях проверки задолженности с использованием номера ИНН и без него.

Как сделать поиск налоговой задолженности по ИНН

Зная свой ИНН (индивидуальный налоговый номер), узнать свою налоговую задолженность несложно. В интернете есть масса сервисов, которые предлагают ввести ИНН и получить необходимую информацию. При этом не потребуется даже регистрация на сайте.

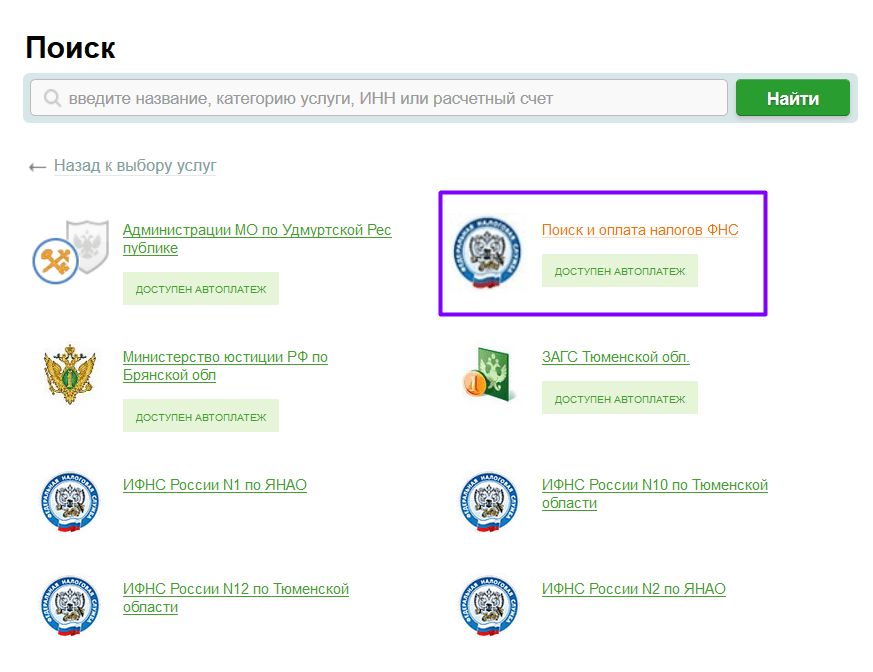

Для примера разберем один из самых популярных сервисов такого плана – «Налоги: проверка и оплата» на портале Яндекс.Деньги. Его преимущества:

Для примера разберем один из самых популярных сервисов такого плана – «Налоги: проверка и оплата» на портале Яндекс.Деньги. Его преимущества:

- Не требуется регистрация на сайте.

- Информация полностью защищена, использование сайта безопасно.

- Можно проверить налоговую задолженность по ИНН или по номеру документа, если он имеется.

- Если у вас есть кошелек на Яндексе, то появляется возможность сразу же оплатить задолженность.

Поиск налоговой задолженности по ИНН – наиболее простой и доступный способ определения суммы долга. Однако он имеет очень серьезный минус: таким способом можно увидеть только просроченные долги, текущую ситуацию увидеть вы не сможете.

Поиск задолженности через специализированные порталы

Гораздо более интересным и полноценным является поиск задолженности через специализированные порталы:

- Личный кабинет налогоплательщика на портале ФНС.

- Личный кабинет на сайте Госуслуг.

Имея регистрацию на сайте Госуслуги, налоговую задолженность можно узнать и оплатить на любом из этих порталов. Главное преимущество – отображается информация обо всех начислениях, а не только просроченных. А значит, вы сможете исполнять свои обязанности вовремя.

Имея регистрацию на сайте Госуслуги, налоговую задолженность можно узнать и оплатить на любом из этих порталов. Главное преимущество – отображается информация обо всех начислениях, а не только просроченных. А значит, вы сможете исполнять свои обязанности вовремя.

Однако стоит понимать, что регистрация потребует некоторых затрат времени и сил. Чтобы получить доступ личный кабинет, проделайте следующие шаги:

- Подготовьте паспорт и СНИЛС.

- Введите на сайте Госуслуги первичную информацию и подтвердите номер телефона.

- Заполните личные данные.

- Пройдите процедуру подтверждения (в почтовом отделении или офисе Ростелекома) либо закажите заказное письмо с доставкой почтой.

Только после этого вы сможете в онлайн-режиме пользоваться своим личным кабинетом, узнавать и оплачивать налоговые начисления без визитов в ФНС.

Заметим, что регистрация на портале пригодится и для других целей. С его помощью можно, например, встать на очередь в детский сад, заказать загранпаспорт, узнать пенсионные отчисления и многое другое.

Если у вас нет желания регистрироваться в подобных сервисах, либо вы не знаете номер ИНН, есть и другие способы узнать о своей задолженности. Наиболее популярный из них – обращение в налоговую инспекцию.

Как узнать налоговую задолженность с официальным подтверждением

Запрос в налоговую об отсутствии задолженности (образец можно получить непосредственно в ФНС) рассматривается как официальное обращение налогоплательщика. А это значит, что ответ будет дан в форме заверенного документа. Он может быть необходим в ряде случаев:

Запрос в налоговую об отсутствии задолженности (образец можно получить непосредственно в ФНС) рассматривается как официальное обращение налогоплательщика. А это значит, что ответ будет дан в форме заверенного документа. Он может быть необходим в ряде случаев:

- По требованию контрагента (в особенности при участии в торгах и тендерах). Отсутствие долгов перед бюджетом — одно из ключевых требований для заключения крупных контрактов.

- По запросу банка – кредитора или лизинговой компании.

- При получении государственных льгот, дотаций и т.п.

- Во время ликвидации, реорганизации предприятия, смены документов, места жительства или регистрации и т.п.

- При смене организацией директора или главного бухгалтера.

- При подготовке бизнес-плана или привлечении инвестиций.

Другими словами, справка налогового органа об отсутствии задолженности – один из показателей благонадежности налогоплательщика, его финансовой стабильности. В особенности это касается организаций.

Получив справку об отсутствии долгов перед бюджетом, вы можете быть уверены в том, что в дальнейшем не возникнет неприятных ситуаций с налоговой инспекцией. Однако если выяснилось, что задолженность все-таки имеется и весьма значительная, не стоит откладывать дело в долгий ящик. Любое промедление в данной ситуации чревато ростом штрафов и пеней, а в дальнейшем – передачей дела в суд.

При этом стоит понимать, что даже несколько копеек просроченного долга приводят к формулировке в справке о наличии долгов перед бюджетом. Организация, получившая такой документ, не может, например, участвовать в торгах и тендерах.

Как производится реструктуризация налоговой задолженности

Нередко возникают ситуации, когда проблема состоит не в том, как узнать налоговую задолженность, а как оплатить появившиеся долги. Затянувшийся финансовый кризис оставил многие российские организации на грань банкротства, и копящиеся неплатежи по налогам только усугубляют эту ситуацию.

Как уже говорилось выше, любая просрочка по взносам в бюджет влечет за собой серьезные санкции – начиная от значительных штрафов и пеней и заканчивая судебным разбирательством, арестом неплательщика. При этом мало кто знает, что государство предлагает несколько выходов из этой ситуации:

Как уже говорилось выше, любая просрочка по взносам в бюджет влечет за собой серьезные санкции – начиная от значительных штрафов и пеней и заканчивая судебным разбирательством, арестом неплательщика. При этом мало кто знает, что государство предлагает несколько выходов из этой ситуации:

- Отсрочка налоговых платежей. В этом случае погашение долга нужно произвести единовременно, но через несколько месяцев (или даже лет) после необходимой даты.

- Реструктуризация налоговой задолженности. Инспекция по запросу плательщика разрабатывает приемлемый график платежей по налогам, рассчитанный на определенный срок.

- Налоговый кредит по сути схож с реструктуризацией. Организации предоставляется возможность уменьшать свои платежи по налогам в течение определенного сока, однако до его окончания долг необходимо вернуть вместе с начисленными процентами.

Чтобы получить от налоговой инспекции какие-либо льготы в сроках и суммах уплаты налогов, организации необходимо подать соответствующее заявление. В нем указываются желаемые условия погашения, объясняются причины возникновения финансовых проблем. Если ФНС или вышестоящие органы при рассмотрении сочтут аргументы вескими, то предприятию предоставляется запрашиваемая реструктуризация.

При этом следует учитывать, что подобные «послабления» даются далеко не всем должникам. Аргументом в вашу пользу будут следующие моменты:

- Организация напрямую финансируется государством.

- Нет других проблем с кредиторами, просрочек по судам, открытых дел в суде.

- Погашение налоговой задолженности приведет к банкротству.

- Ухудшение финансового положения в результате форс-мажорных обстоятельств.

- Сезонный характер деятельности.

- Веские основания полагать, что в будущем произойдет нормализация финансового состояния.

Таким образом, реструктуризация налоговой задолженности или отсрочка по платежам может стать существенным подспорьем, когда дела компании идут не слишком хорошо. Однако подавать запрос в налоговую инспекцию следует сразу при возникновении проблем, не дожидаясь, когда ситуация станет критической.

Заключение

Итак, задолженность по налогам моет стать серьезным препятствием при получении банковских ссуд, выезде за рубеж. Крупные недоплаты по налогам грозят виновнику штрафами и преследованиями со стороны официальных органов.

Всего этого можно избежать, если вовремя узнать налоговую задолженность и оплатить необходимую сумму. Чаще всего сведения о размере долга плательщики получают непосредственно в инспекции, однако есть и более простые методы. Так, проверить и оплатить долг можно в режиме онлайн через личный кабинет налогоплательщика, доступный на сайте «Госуслуги».

Спасибо за внимание, уважаемые читатели! Если вас заинтересовала статья, оставляйте свои оценки и комментарии. Это поможет нам в будущем выбирать наиболее актуальные вопросы и тематики для подготовки материалов сайта.