Применение упрощенной системы налогообложения (далее — УСН) избавляет предпринимателей от большей части отчетности. Но о доходах и расходах поставить в известность контролирующие органы надо, для этого подается налоговая декларация по УСН. Рассмотрим нюансы оформления формы и сроки подачи.

Содержание

Структура УСН за 2019 год

Форма декларации может меняться, но всегда соответствует критериям п. 1 ст. 346.11, ст. 346.12 НК РФ. Актуальная форма декларации по УСН за 2019 год утверждена Приказом № ММВ-7-3/99@. Ее можно отличить по штрих–коду, расположенному на титульной странице — 0301 2017.

Бланк состоит из титульного листа и 3–х разделов, подходит для всех баз налогообложения. Отличие в том, что заполняются разные параграфы.

| УСН доходы | УСН доходы минус расходы |

|---|---|

| Титульный лист | |

| Раздел 1.1 | Раздел 1.2 |

| Раздел 2.1.1 | Раздел 2.2 |

| Раздел 2.1.2., при условии, что налогоплательщик уплачивает торговый сбор (актуально для Москвы) | |

| Раздел 3, если получены целевые средства, обозначенные в п.1 и п.2 ст.251 НК РФ | |

Важно! Внимательно сверяйте штрих–код, если внесете показатели в старую форму, то сдача налоговой декларации по УСН не зачтется. Это приведет к штрафным санкциям и блокировке расчетного счета.

Правила заполнения декларации по УСН

Согласно приложению № 3 Приказа ФНС № MMB-7-3/99@ при оформлении отчета нужно соблюдать требования:

- текст пишется заглавными печатными буквами синими или черными чернилами;

- суммы округляют до целых рублей;

- одно поле для одного показателя, исключение — строка «дата»;

- пустые графы прочеркивают;

- документ не должен содержать ошибок, помарок или исправлений;

- двусторонняя печать недопустима;

- отчет нельзя прошивать нитками или степлером;

- нумеруют только листы с и информацией в сквозном порядке, начиная с титульника;

- при машинописном заполнении шрифт Courier New, кегль 16–18.

Обратите внимание. При составлении вручную числовые показатели пишутся слева направо, а при машинописном — сдвигаются к правому краю, а предыдущие ячейки прочеркивают.

Как выбрать налоговый период в декларации по УСН, место и способ предоставления бланка, форму реорганизации и прочее вы найдете в Приложениях к Приказу с требованиями к оформлению документа.

Порядок заполнения декларации по УСН

Показатели в формуляр вносят в определенной последовательности. Вверху каждой заполненной страницы компании обязательно проставляют ИНН и КПП, а ИП — налоговый номер.

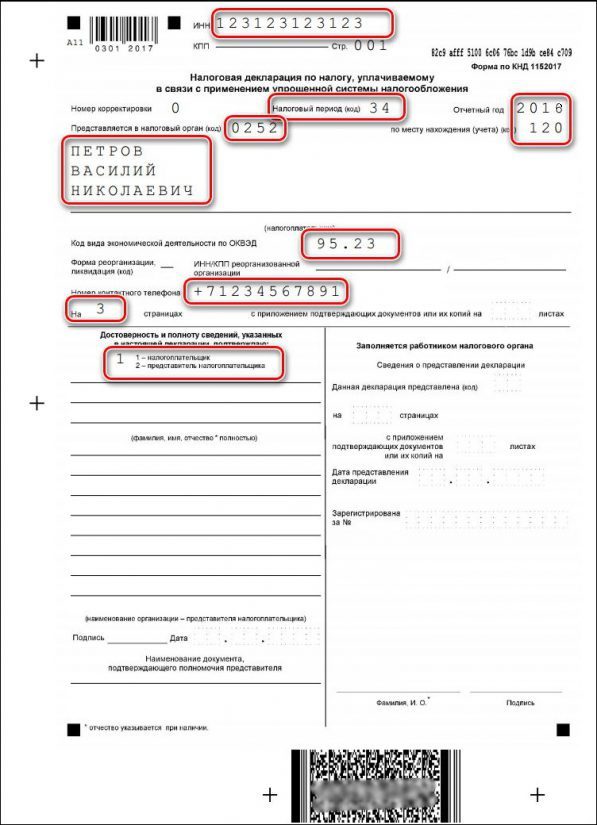

Титульный лист

Рассмотрим построчно:

- «Номер корректировки» — для первичной декларации «0», для уточненок ставятся номера корректировок.

- «Налоговый период» — в стандартной ситуации ставят «34» (признак календарного года). При ликвидации предприятия или потере права использования УСН допускается использование другого периода.

- «По месту учета» — 120 для ИП и 210 для компаний.

- «Налогоплательщик». ИП прописывают полное ФИО, а юридические лица — полное наименование согласно свидетельству о регистрации.

- «Код ОКВЭД» — указывают основной вид деятельности, или тот вид, который облагается УСН.

- «Прилагающиеся документы» заполняется в случае составления и подписания формуляра доверенным, приложением будет доверенность в налоговую.

- В блоке «Достоверности данных» для руководителей или ИП указывают «1», для поверенных «2». Предприниматель ФИО не заполняет, только проставляет дату и подпись. Во всех остальных случаях построчно указывают ФИО.

Обратите внимание! Если вы заполнили декларацию, а сдает ее другой человек, то на титульном лице не нужно указывать его данные. Он исполняет лишь роль курьера.

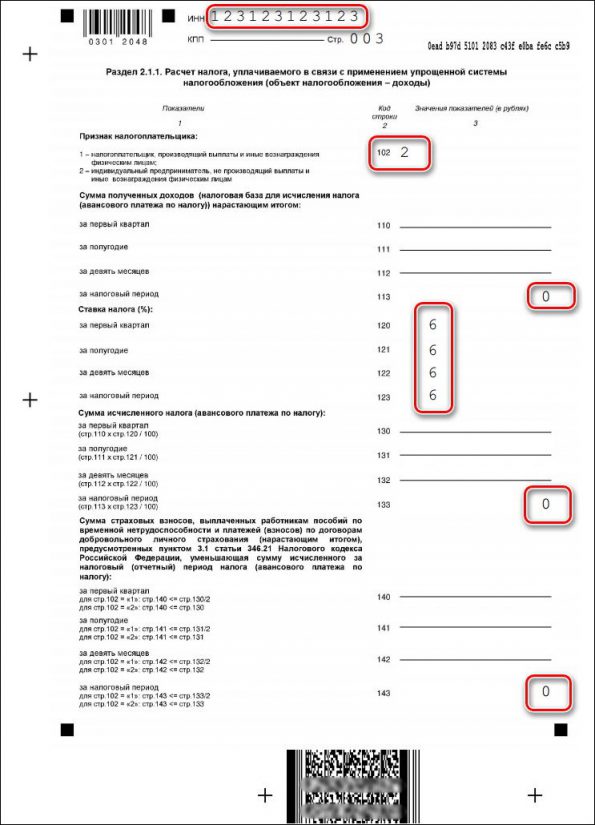

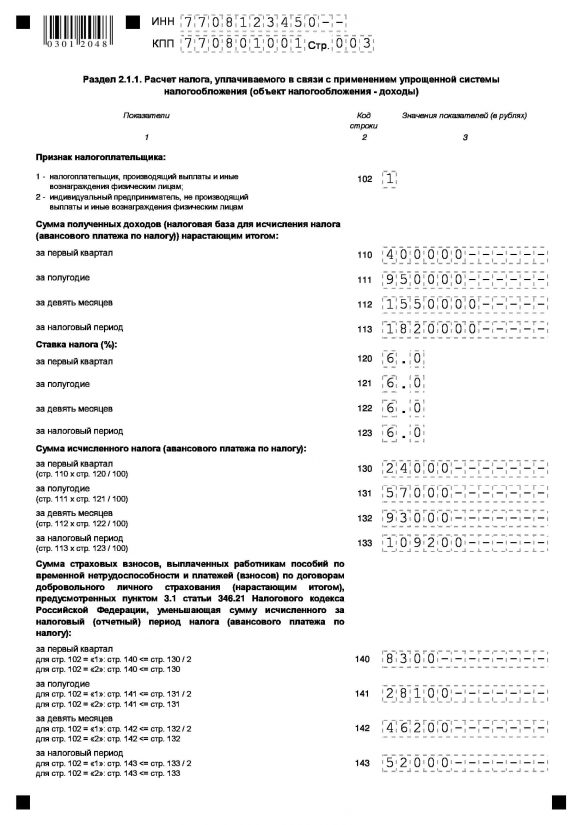

Раздел 2.1.1

С этого параграфа начинают вносить основные показатели, касательно доходов и взносов:

С этого параграфа начинают вносить основные показатели, касательно доходов и взносов:

- стр. «102» — юрлица и ИП, выступающие в роли работодателей, ставят «1», предприниматели без работников — 2;

- стр. 110–113 — отображают доходы, полученные за отчетный период, нарастающим итогом;

- в строках 120–123 пишут налоговую ставку, если ИП находится на налоговых каникулах, тогда проставляют 0;

- стр. 130–133 — начисленные суммы авансовых взносов;

- строки 140–143 — суммы платежей во внебюджетные фонды и иные затраты, на величину которых можно уменьшить начисленный налог.

Важно! Плательщики торгового сбора могут сократить авансовые платежи до 50 %, но информацию о торговом сборе указывать в строках 140–143 не нужно.

Раздел 2.1.2

Предназначен для плательщиков торгового сбора. Здесь показатели по деятельности, облагаемой сбором:

Предназначен для плательщиков торгового сбора. Здесь показатели по деятельности, облагаемой сбором:

- ст. 150–153 — суммы уплаченных торговых сборов;

- ст. 160–163 — только суммы, на которые уменьшается начисленный налог.

Помните, что за счет сбора можно уменьшить налог вплоть до нуля.

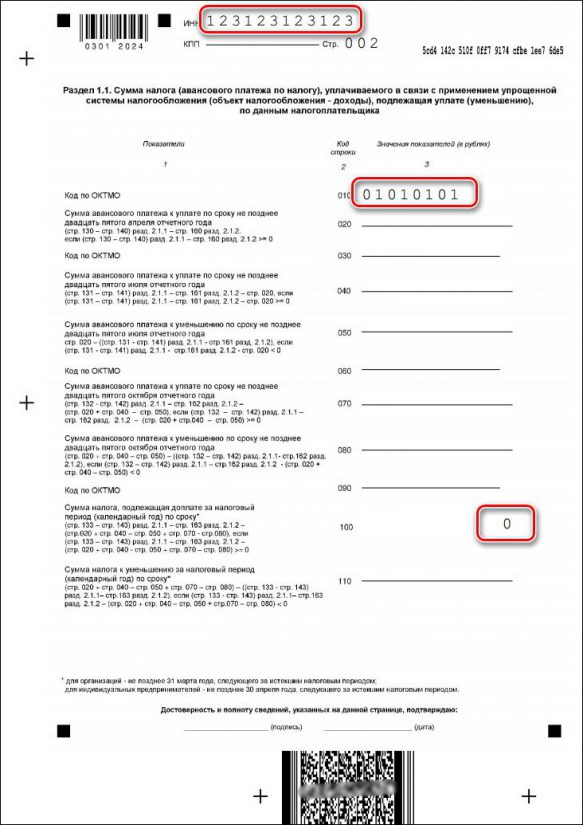

Раздел 1.1

Параграф оформляют в последнюю очередь на основании рассчитанных данных:

Параграф оформляют в последнюю очередь на основании рассчитанных данных:

- Строки 010, 030, 060, 090 предназначены для ОКТМО, если он в течение отчетного периода не изменялся, то его пишут единожды в первой строчке;

- Стр. 020–110 — суммы начисленных платежей по периодам. Их рассчитывают на основании данных из Разделов 2.1.1 и 2.1.2. Если показатель получается с минусом, его вносят в стр. 110, а положительный показатель — в 100.

Помните, что сумму из строчки «100» нужно уплатить в бюджет, а сумму из поля «110» вам вернет ФНС.

Декларация УСН ИП без работников

Предприниматели, применяющие упрощенку и не выступающие в роли работодателя, обязаны уплачивать фиксированные взносы во внебюджетные фонды. Налоговое законодательство предусматривает возможность уменьшить сумму налога на сумму страховых взносов, вплоть до 100%.

Как показывает практика, ИП на 6% могут существенно понизить налог, а предприниматели на 15% — уменьшают за счет взносов налоговую базу практически до нуля.

Важно! Налог можно уменьшать на сумму фиксированных платежей, если они фактически перечислены в Пенсионный Фонд.

Совет. Удобно вносить фиксированные платежи за каждый квартал — это позволит сразу понижать сумму авансовых налоговых платежей.

Сроки сдачи декларации по УСН за 2019 год

Форма подается в строго установленный период, обозначенный в ст. 346.23 НК РФ:

- ООО обязаны отчитаться до 31 марта 2020 года;

- ИП — до 30 апреля 2020.

ООО и ИП, прекратившие осуществление хозяйственной деятельности отчитываются до 25 числа месяца, следующего за месяцем закрытия ИП;

юрлица и ИП, утратившие право применять УСН, сдают декларацию до 25 числа месяца следующего за кварталом, в котором прекращено применение спецрежима.

Сдача УСН 2020

- 1 квартал 27 апреля

- полугодие 27 июля

- 9 месяцев 26 октября.

Помните, подают декларации все, включая компании и ИП, деятельность которых приостановлена. Как правильно составить нулевую отчетность мы писали ранее.

Заключение

Составляя отчет, строго соблюдайте порядок заполнения налоговой декларации по УСН, иначе очень легко можно запутаться и внести неправильные показатели, или указать не тот признак — все это сделает форму недействительной. Соблюдайте сроки сдачи, чтобы избежать начисления неустоек, размер которых вы можете рассчитать самостоятельно, воспользовавшись калькулятором налоговых штрафов.