Из всего обилия вариантов снижения нагрузки по НДФЛ активно применяют только налоговый вычет на детей и профессиональные для ИП. В этой статье мы поговорим о том, какие виды льгот по подоходному налогу существуют, как их оформить и применить. Отдельно коснемся перечня документов и ответим на другие важные вопросы, которые возникают у налогоплательщиков.

Содержание

- Виды налоговых вычетов

- Сколько раз можно получить налоговую льготу

- Оформление через бухгалтерию

- Оформление через ИФНС

- Стоит ли тратить время и силы на сбор документов

- Вычет на ребенка и другие стандартные

- Социальное уменьшение НДФЛ

- Налоговый вычет при покупке жилья

- Инвестиционные вычеты

- Профессиональные налоговые вычеты

Виды налоговых вычетов

Вычет по НДФЛ — это определенная сумма, установленная законодательно или рассчитываемая индивидуально для налогоплательщика. На эту сумму уменьшается база при расчете налога. Именно эту схему и принято называть применением налоговой льготы.

Стоит заметить, что налогоплательщики часто ошибочно полагают, что размер вычета — это сумма, на которую в итоге будет снижен НДФЛ, но это не так. Выгода составляет всего 13% от рассчитанного размера льготы (при применении стандартной ставки НДФЛ). Однако при покупке жилья или оплате дорогостоящего обучения возмещение может оказаться весьма привлекательной.

Данной теме посвящены статьи с 218 по 221 налогового кодекса РФ. В законодательстве приведены все нюансы оформления, применения льготы, правила оформления и подачи документов, поэтому прежде чем претендовать на получение какого-либо вычета, будет нелишним ознакомиться с актуальной версией соответствующей статьи Кодекса.

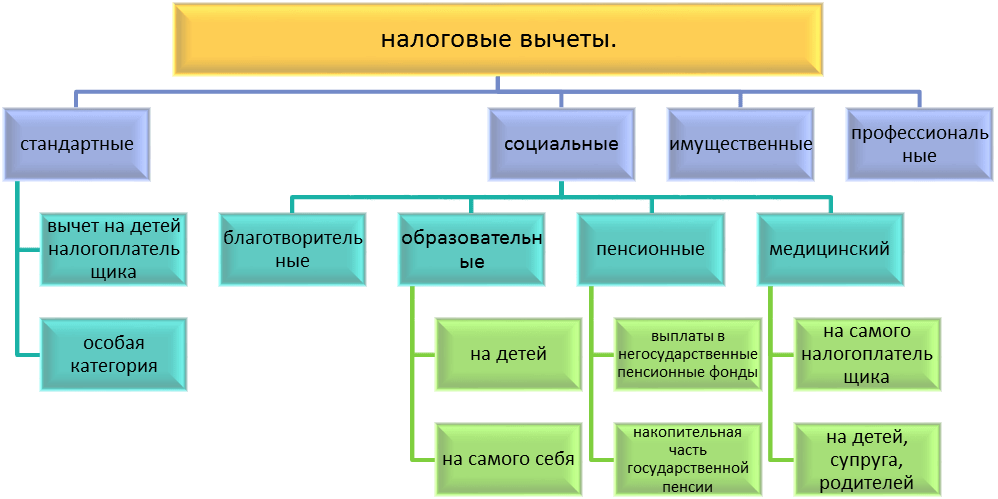

Приведем основные виды вычетов:

- Стандартные (ст. 218) — льготы, касающиеся определенных групп граждан: родителей, имеющих несовершеннолетних детей, «чернобыльцев», инвалидов и участников ВОВ, «блокадников» и некоторых других. Сумма, на которую уменьшается налоговая база, составляет от 500 до 12 000 рублей в месяц.

- Социальные (ст. 219), направленных на лечение, учебу, пожертвования, пенсионное страхование. Льгота равна размеру подтвержденных затрат.

- Инвестиционные (ст. 219.1) — наименее известные широкому кругу налогоплательщиков льготы. Позволяют получить вычет в размере сумм, потраченных на пополнение индивидуального инвестсчета и финансовых результатов от его ведения, а также прибыли от ценных бумаг.

- Имущественные (ст. 220) — уменьшение налоговой базы на стоимость приобретенного жилья, размер процентов по ипотеке, расходы на строительство дома и другие.

- Профессиональные (ст. 221) — возможность снизить налогооблагаемый доход предпринимателя на сумму расходов.

Сколько раз можно получить налоговую льготу

Большинство граждан интересует этот вопрос, однако, однозначно ответить на него невозможно, ведь периодичность и размеры такой льготы напрямую зависят от ее характера.

Мы структурировали виды возмещений по НДФЛ по периодичности их применения:

Мы структурировали виды возмещений по НДФЛ по периодичности их применения:

- Единичный без возможности повтора. До 2014 года в эту группу входили все имущественные вычеты, однако сейчас ситуация поменялась. Один раз в жизни налогоплательщик может уменьшить базу по НДФЛ на стоимость недвижимости, если речь идет о приобретении квартиры или дома (в том числе в ипотеку) и выплате процентов.

Когда дело касается изъятой для муниципальных нужд недвижимости, таких ограничений больше нет.

- Многократный, при возникновении соответствующих доходов. Сюда относятся социальные и инвестиционные вычеты, а также часть имущественных. Как правило, они возмещаются по итогам календарного года, в котором были произведены оплаты, после сдачи в налоговую подтверждающих документов.

Сумма вычета в год в таких случаях ограничена верхней планкой.

- На постоянной основе без ограничения уровня дохода за год. Сюда относится уменьшение налога на расходы физического лица или ИП. Следует учесть, что к рассмотрению принимаются только расходы, связанные с получением дохода, подлежащего налогообложению, их придется подтвердить.

Например, предприниматель начал вендинговый бизнес и хочет сократить НДФЛ. Для этого ему нужно подать в ИФНС с заполненной декларацией документы на приобретение, обслуживание оборудования, закупку товаров, аренду места под автоматы и тому подобное.

- На постоянной основе ежемесячно до достижения определенного уровня дохода. Здесь рассматриваются стандартные вычеты — на детей, для инвалидов, участников ликвидации аварии в Чернобыле.

Льготу применяет бухгалтерия работодателя на основании поданных в начале года документов и заявления работника. Использованные вычеты указываются в отчетности предприятия — ежеквартальной форме 6 НДФЛ.

Оформление через бухгалтерию

Существует три способа применить ту или иную льготу. Конечный выбор зависит от конкретной ситуации — можно ли включить расходы в декларацию сразу или придется подождать, работает физлицо по трудовому договору или имеет собственное дело. Важно понимать: если вам положена такая льгота, налоговая инспекция не вправе в этом отказать. Главное — правильно и своевременно подать необходимые документы.

Существует три способа применить ту или иную льготу. Конечный выбор зависит от конкретной ситуации — можно ли включить расходы в декларацию сразу или придется подождать, работает физлицо по трудовому договору или имеет собственное дело. Важно понимать: если вам положена такая льгота, налоговая инспекция не вправе в этом отказать. Главное — правильно и своевременно подать необходимые документы.

Если вы наемный работник, то работодатель одновременно является вашим налоговым агентом по НДФЛ. Чтобы получить стандартный вычет, понадобится только подать в начале года в бухгалтерию заявление и подтверждающие право на льготу документы. Однако через работодателя можно оформить и другие вычеты — социальный, имущественный.

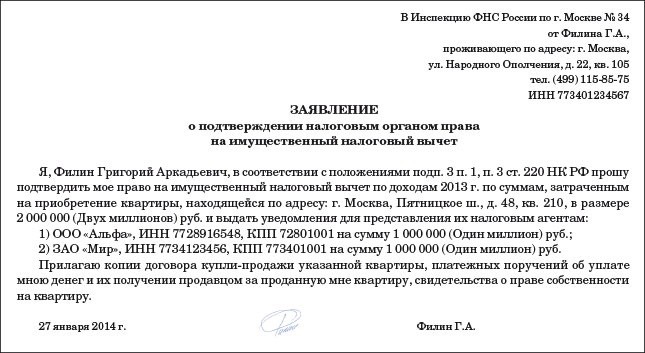

Для этого все же придется наведаться в налоговую инспекцию с подтверждающими расходы документами и получить уведомление о праве на возмещение НДФЛ. Сдав его в бухгалтерию, вы уже со следующего месяца начнете получать зарплату без учета налога — до тех пор, пока сумма льготы не будет исчерпана полностью.

Многих работников в этой схеме останавливает нежелание осложнять жизнь бухгалтерии. Но стоит понимать, что организация не платит вам «лишние» 13% из собственного кармана — просто вместо перечисления в бюджет она с разрешения ИФНС включает их в ваш доход. Сама же процедура применения вычета не составляет труда для бухгалтерии, в особенности использующей современное программное обеспечение.

Главное преимущество такого способа — начать получать возмещение можно сразу после оплаты лечения, обучения, покупки квартиры или в процессе выплат по страховому пенсионному соглашению, не дожидаясь окончания года. Однако возврат НДФЛ будет происходить поэтапно и сравнительно небольшими суммами — с вашей заплаты некоторое время не удерживается подоходный налог и вы получаете оклад целиком.

Оформление через ИФНС

Если вы не хотите или не имеете возможности подать заявление в бухгалтерию своего предприятия, осуществить эту процедуру можно самостоятельно в налоговой инспекции.

Сделать это можно следующими способами:

- Через ИФНС с единовременным возмещением суммы налога по имущественному, социальному вычету. Этот путь — альтернативный действию через работодателя и отличается тем, что вы получите все причитающееся однократно. Оформление такой льготы имеет минусы — оно возможно только по окончании года и более трудоемко. Хотя список документов для получения налогового вычета останется неизменным, придется также заполнить декларацию 3-НДФЛ и дождаться окончания камеральной проверки, которая занимает около 3 месяцев. От подачи заявления и документов до получения возмещения проходит порядка 4 месяцев, если налоговая не нашла ошибок.

Такое оформление менее удобно, чем через работодателя, однако вы получаете всю сумму сразу, а не частями помесячно. Это очень удобно, когда речь идет о крупных тратах — например, приобретении квартиры. Кроме того, этот вариант единственно возможный, если вы работаете «на себя» или не по трудовому договору.

- Через ИФНС, но с отнесением «льготных» расходов на базу текущего расчета НДФЛ. Такое возможно при инвестиционных и профессиональных вычетах. Говоря простым языком, при подаче декларации 3-НДФЛ физлицо указывает в расчетах произведенные расходы и прикладывает подтверждающие документы. В результате расчет НДФЛ ведется сразу с использованием причитающейся льготы.

Заметим, что при сложной системе вычетов и обширной декларации лучше заниматься вопросом снижения налоговой базы самостоятельно и не отдавать его на откуп бухгалтерии предприятия. Вы сможете учесть все нюансы и максимально оптимизировать нагрузку по налогам. Если же речь идет о наемном работнике, имеющем единственный источник дохода и мало трат, к которым применимы льготы, проще доверить все операции бухгалтерии.

Стоит ли тратить время и силы на сбор документов

Российская реальность такова, что оформление любых дотаций, субсидий, материальной и социальной помощи, льготных программ кредитования и прочих форм государственной защиты граждан на проверку оказывается серьезным испытанием.

Российская реальность такова, что оформление любых дотаций, субсидий, материальной и социальной помощи, льготных программ кредитования и прочих форм государственной защиты граждан на проверку оказывается серьезным испытанием.

Даже если вы имеете полные права на господдержку, доказать это контролирующим органам подчас оказывается невозможным. Граждане после попыток собрать пакет документов отказываются от желанной помощи от государства, а часто даже не пробуют ее получить, опасаясь бюрократических проволочек.

Однако система льгот по налогам отлажена четко и подобных проблем, как правило, не возникает. Более того, длительные проверки ждут только в случае сложных сделок (приобретение жилья).

Самыми выгодными вычетами для физлиц считаются имущественные и социальные — с их помощью возвращается 13% стоимости купленной квартиры, оплаченного лечения или учебы. Если же вы работаете «на себя», то с помощью профессионального вычета уменьшите налоговую базу на сумму всех расходов на предпринимательство.

Наименее выгодными представляются стандартные вычеты. Например, на детей. Предположим, если у вас в семье их двое, то на каждого приходится по 1400 рублей (2800 в сумме) в месяц. Таким образом, вы сэкономите 364 рубля в месяц на каждого родителя, или 728 рублей на семью. Сумма невелика, однако справедливости ради стоит заметить, что и получение такой льготы не требует никаких усилий. Достаточно раз в год подтверждать в бухгалтерии право на вычет, предоставив заявление и документы на детей.

Нет особенных затруднений при оформлении льгот — достаточно собрать подтверждающие бумаги и подать заявление в бухгалтерию или налоговую. Не отказывайтесь от возможности возместить часть расходов за счет государства.

Вычет на ребенка и другие стандартные

Перейдем к рассмотрению стандартных вычетов. Они применяются вне зависимости от прочих факторов, если налогоплательщик попадает в одну из следующих групп:

Перейдем к рассмотрению стандартных вычетов. Они применяются вне зависимости от прочих факторов, если налогоплательщик попадает в одну из следующих групп:

- Является родителем или опекуном несовершеннолетнего (до 18) или обучающегося очно (до 24 лет) ребенка. Сумма зависит от количества детей в семье и от их индивидуальных особенностей (например, на детей-инвалидов они гораздо выше). Заметим, что льгота применяется к обоим родителям одновременно либо к одному, но в двойном размере.

Вычет составляет от 1400 рублей (если ребенок один) до 12 тысяч на ребенка-инвалида и суммируется за всех детей. Стоит понимать, что фактическая выгода для родителя составит всего 13% от вычета ежемесячно.

- 3000 рублей получают ликвидаторы аварий на ЧАЭС и «Маяке», инвалиды ВОВ и других войн.

- 500 рублей — участники ВОВ, бывшие узники концлагерей, блокадники, Герои СССР и России.

Как мы видим, об ощутимой выгоде можно говорить только в случаях со снижением налога за детей. Остальные варианты выглядят странно и вызывают массу вопросов, в особенности льготы для инвалидов ВОВ и ликвидаторов серьезных аварий в середине прошлого века.

Любая льгота из этой группы, в том числе на ребенка, предоставляется до достижения годовым доходом планки в 350 тысяч рублей. После этого до января следующего года ее действие прекращается.

Заметим: одновременное применение нескольких стандартных льгот невозможно. Выберите максимальную из тех, на которые имеете право. Исключением является вычет на детей — его можно комбинировать с любым другим видом.

Социальное уменьшение НДФЛ

Привлекательный вид возвращения налоговых отчислений — это социальный вычет. С его помощью можно получить внушительные суммы, предоставив в инспекцию или работодателю подтверждающие факт трат документы.

Привлекательный вид возвращения налоговых отчислений — это социальный вычет. С его помощью можно получить внушительные суммы, предоставив в инспекцию или работодателю подтверждающие факт трат документы.

В каких случаях происходит уменьшение налога?

- При пожертвовании в религиозные, благотворительные, просветительские организации, другие некоммерческие фонды. Максимальная сумма любого социального вычета составляет 120 тысяч. Таким образом, вы можете выгадать до 15600 рублей за счет возврата НДФЛ.

- При оплате обучения в лицензированных образовательных учреждениях. Кроме своей учебы можно возместить часть затрат на обучение ребенка, подопечного, брата или сестры, которым должно быть менее 24 лет.

- При расходах на медицинское обслуживание и препараты (для себя, супруга, родителей и несовершеннолетних детей). Кроме того, вместо стоимости процедур к возмещению принимаются суммы оплаты страховки, если лечение производилось за счет соответствующего полиса. Заметим, что в случае с медицинским обслуживанием существует перечень сложных дорогостоящих манипуляций, стоимость которых принимается к зачету в полном объеме. В остальных случаях действует верхняя планка в 120 тысяч рублей.

- При заключении договора с НПФ вычету подлежат фактически уплаченные взносы. Рассматриваются договоры не только на себя, но и на членов семьи.

- При произведении страховых взносов в пенсионный фонд — их сумма.

- При оценке квалификации — расходы на прохождение этой процедуры.

Важный совет: поскольку документы для возмещения НДФЛ за лечение, обучение и подобные включают в себя бумаги сторонних коммерческих организаций, озаботиться сбором следует заранее.

Если вы планируете крупные траты и получение в будущем вычета, еще до оплаты узнайте в налоговой службе, какие документы собрать, а также требования к организации, которая оказывает услуги. Опыт показывает, что подобная предусмотрительность значительно сэкономить время и силы.

Налоговый вычет при покупке жилья

Наиболее крупное возмещение НДФЛ можно получить при сделках с недвижимостью. Имущественный вычет предоставляется:

Наиболее крупное возмещение НДФЛ можно получить при сделках с недвижимостью. Имущественный вычет предоставляется:

- При покупке или строительстве жилья любого вида (квартира, дом) — в сумме общих затрат. Такая льгота положена один раз. Заметим, что максимальный размер вычета составляет 2 млн рублей. При стоимости дома 2,7 или 15 миллионов сумма будет одинаковой. Возвращается не больше 260 тыс.руб. — до 13%.

- При уплате процентов по ипотечному договору, оформленному на приобретение жилья. Подобный вычет также предоставляется однократно — по одному договору за всю жизнь налогоплательщика. Максимальная сумма льготы равна 3 млн рублей, а возмещения — 390 тысяч. Возврат происходит постепенно, как и фактические выплаты процентов по кредиту.

- При изъятии (выкупе) недвижимости на муниципальные нужды снижение налоговой базы производится по полной выкупной стоимости имущества. Владелец освобождается от уплаты налога на доходы по этому объекту — суммы идут взаимозачетом. В действительности процедура выглядит намного сложнее.

- При продаже имущества в собственности — на сумму продажи. Однако здесь установлены ограничения — не более 1 млн рублей для жилой недвижимости и 250 тысяч — для нежилых строений, транспорта, ценных бумаг.

В связи со сложностью проверки документов по имущественным льготам проведение подобных операций через бухгалтерию невозможно. Налогоплательщик подает декларацию в налоговую инспекцию. После проверки сделки часть затрат возмещается. Если речь идет о льготах по процентам, повторять процедуру придется ежегодно.

Часто приходится слышать вопрос, распространяются ли имущественные вычеты на покупку автомобиля либо другого дорогостоящего имущества. К сожалению, льгота касается только недвижимости.

Инвестиционные вычеты

Личные инвестиции с каждым годом становятся все более популярными — физические лица активно открывают индивидуальные счета, приобретают ценные бумаги, покупают паи в ПИФах. По таким доходам также существуют льготы.

Инвестиционный вычет применяется в следующих случаях:

Инвестиционный вычет применяется в следующих случаях:

- По суммам, которые переведены на ИИС (индивидуальный инвестсчет) — в полном объеме. Открыв ИИС и разместив там средства вы не только получаете выгоду от вложений, но и возмещаете 13% от инвестиций.

- На величину прибыли на ИИС — также в полном объеме. Доходы с инвестсчета не облагаются НДФЛ — уплаченный подоходный налог возмещается.

- При реализации ценных бумаг, которые были в собственности от 3 лет и более — на величину прибыли. Тут действует ограничение по максимальному размеру, конкретная сумма рассчитывается индивидуально.

Профессиональные налоговые вычеты

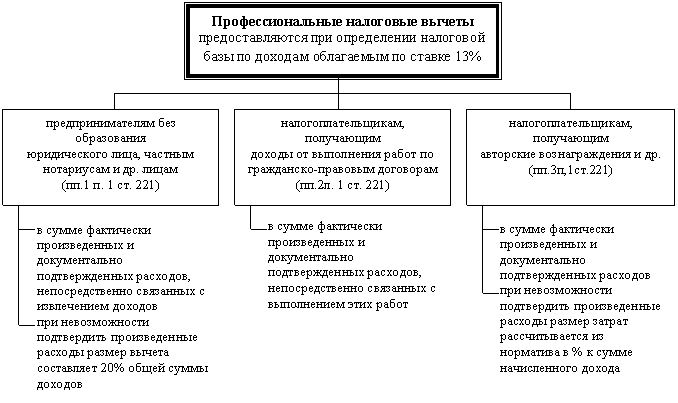

Обширной категорией льгот по налогу на доходы физлиц являются профессиональные вычеты. Они тесно связаны с ведением предпринимательской или иной профессиональной деятельности (создание предметов искусства, литературных произведений).

Обширной категорией льгот по налогу на доходы физлиц являются профессиональные вычеты. Они тесно связаны с ведением предпринимательской или иной профессиональной деятельности (создание предметов искусства, литературных произведений).

Применение такой льготы — это не что иное как снижение доходов на размер подтвержденных расходов на ведение деятельности. А значит, привычный подоходный налог превращается в аналог налога на прибыль организаций.

Есть три главных условия для применения таких льгот:

- Налогоплательщик (физлицо или предприниматель) должен уплачивать НДФЛ по ставке 13%. ИП обязан находиться на общей системе налогообложения — любой льготный режим не предполагает дополнительных профессиональных вычетов.

- У налогоплательщика должны иметься расходы на осуществление профессиональной деятельности. Например, для открывшего магазин ИП это будут затраты на товар, зарплату, аренду. Для скульптора — на материалы и инструменты. Для певца или композитора — на услуги студии звукозаписи.

- Принимаемые к определению налога расходы подтверждаются документально.

В случае с профессиональными льготами есть исключение — неподтвержденные расходы принимаются в размере 20% от полученного дохода.

Пример: если ИП на ОСНО получил доход в сумме 100 тыс. рублей и не может подтвердить расходы, то к профессиональному вычету определяется 20 тысяч. Таким образом, налоговая база составит 80 тыс. рублей, а сумма — 13%*80 тыс.=10400 рублей.

Так как расчетом профессиональных льгот физлицо занимается самостоятельно, то возможны ошибки при заполнении декларации и отнесении расходов на снижение суммы НДФЛ, что грозит штрафами со стороны инспекции. Во избежание этого следует внимательно относиться к заполнению бумаг и обязательно изучать актуальное налоговое законодательство до оформления документов.

Заключение

Российское налоговое законодательство предлагает целый ряд легальных возможностей значительно уменьшить сумму уплачиваемого НДФЛ. Такие льготы по подоходному налогу могут применяться как каждый месяц, так и причитаться к выплате по итогам сдачи годовой декларации.

Чтобы не переплачивать в бюджет, внимательно ознакомьтесь с видами льгот и порядком их оформления. Заметим также, что процедура сбора документов на вычет, как правило, не представляет трудностей и лишена бюрократических проволочек, а значит, воспользоваться такой возможностью без проблем сможет любой гражданин РФ.