Индивидуальные предприниматели и представители малого бизнеса чаще отдают предпочтение спецрежиму налогообложения, выбор которого добровольный. Решив использовать упрощенную систему, достаточно уведомить контролирующие органы, для чего заполнить заявление на УСН.

Содержание

Процедура постановки или перехода на упрощенку

В статье 346.12 НК РФ указаны критерии для ИП и компаний, желающих перейти на упрощенку. Субъектов предпринимательской деятельности, переходящих на УСН, условно делят на 2 группы:

- учреждения и ИП, осуществляющие смену режима с общей системы налогообложения (ОСН) или единого налога на вмененный доход (ЕНВД);

- переход на УСН при регистрации ИП или юридического лица (ЮЛ).

Чтобы начать работать на упрощенке, подготавливают уведомление по форме № 26.2-1. В заявлении раскрывают информацию о:

- сумме доходов;

- среднесписочном количестве работников за три квартала отчетного года;

- балансовой стоимости основных средств (ОС), нематериальных активов на 1 октября отчетного года.

Заявление подают в отведенные сроки в ФНС по месту нахождения для юридических лиц и по месту регистрации для ИП.

Подать можно в электронном либо бумажном варианте (приказ ФНС № ММВ-7-6/878 (приложение № 1 от 16.11.2012 года).

Формирование налоговой базы переходного периода

При изменениях прилагают документ, отображающий налоговую базу (далее — НБ) периода перехода. Ее формирование зависит от способа расчета налога на прибыль: методом начисления или кассовым.

При первом способе для формирования НБ используют особые правила, установленные ст. 346.25 НК РФ. При расчете в обязательном порядке в статью доходов включают незакрытые авансы, полученные во время осуществления хозяйственной деятельности на ОСН.

При первом способе для формирования НБ используют особые правила, установленные ст. 346.25 НК РФ. При расчете в обязательном порядке в статью доходов включают незакрытые авансы, полученные во время осуществления хозяйственной деятельности на ОСН.

На УСН используется кассовый метод, согласно которому доходы формируются по факту получения оплаты, это оговорено в пункте 1 статьи 346.17 Налогового кодекса.

Авансы, поступившие в счет будущих поставок товаров или услуг в период применения ОСН, включаются в базу по состоянию на 1 января того года, в котором организация начинает работать на новом режиме.

Уведомление о переходе на УСН: сроки подачи

Законодательно определен период, в течение которого налоговая принимает заявление. Он различен в зависимости от ситуации:

Законодательно определен период, в течение которого налоговая принимает заявление. Он различен в зависимости от ситуации:

- При регистрации ООО или ИП заявление подают с общим пакетом документов или в течение 30 дней с даты постановки на налоговый учет.

- Учреждения и ИП, изменяющие режим, обязаны подать уведомление в срок до 31 декабря текущего года. Так, ИП, решившее сменить налогообложение в 2020 году, подает заявление до 31.12.2019. Смена системы налогообложения происходит с 1 января следующего отчетного года.

- При переходе с ЕНВД по причине прекращения возможности применять единый налог в связи со сменой вида деятельности или размера прибыли, упрощенная система начинает действовать в месяце утраты права на использование ЕНВД. Если решение о переходе добровольное, документы предоставляют в общем порядке, и новый режим начинается 1 января.

Помните, что согласно пункту 7 статьи 6.1 НК РФ, если последний день подачи праздничный или выходной, он переносится на следующий за ним рабочий.

При нарушении сроков налоговая служба вправе вынести отказ о переходе, тогда придется ждать следующего года.

Образец заполнения заявления на упрощенное налогообложение

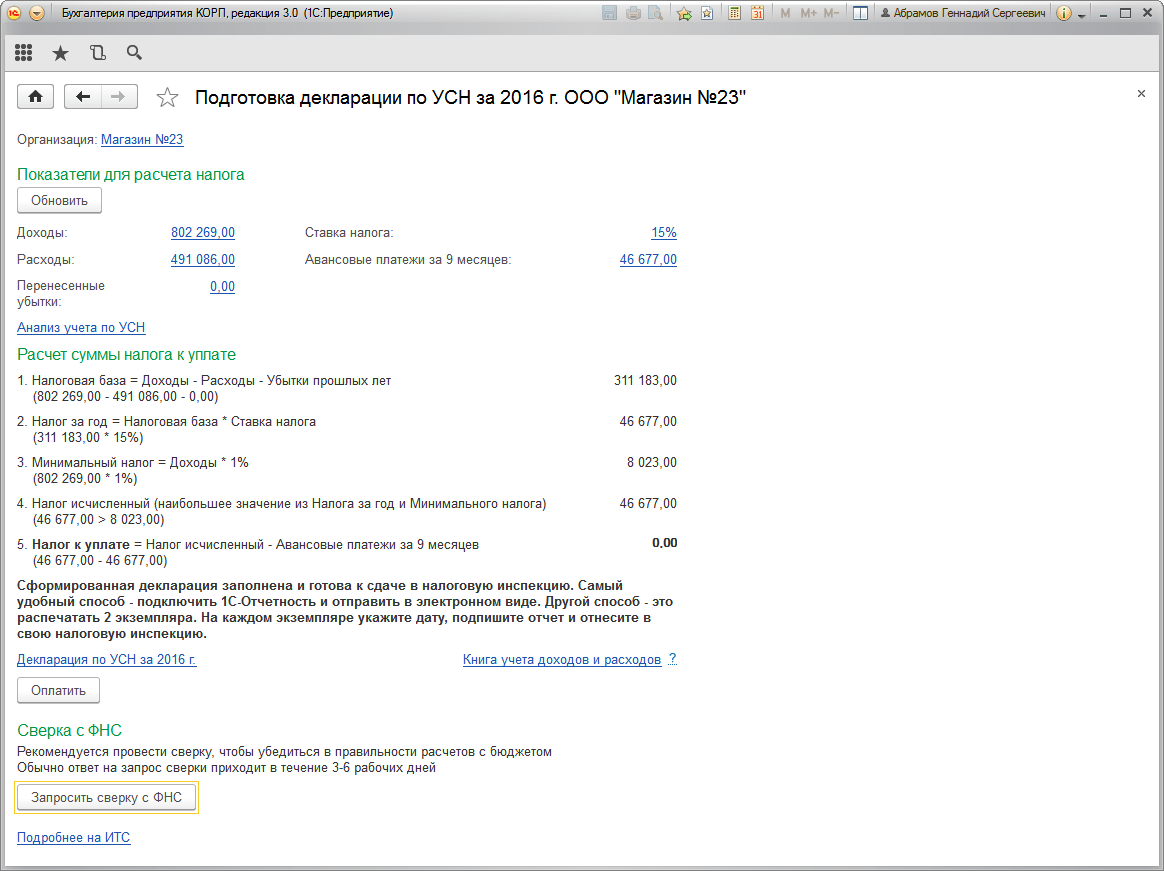

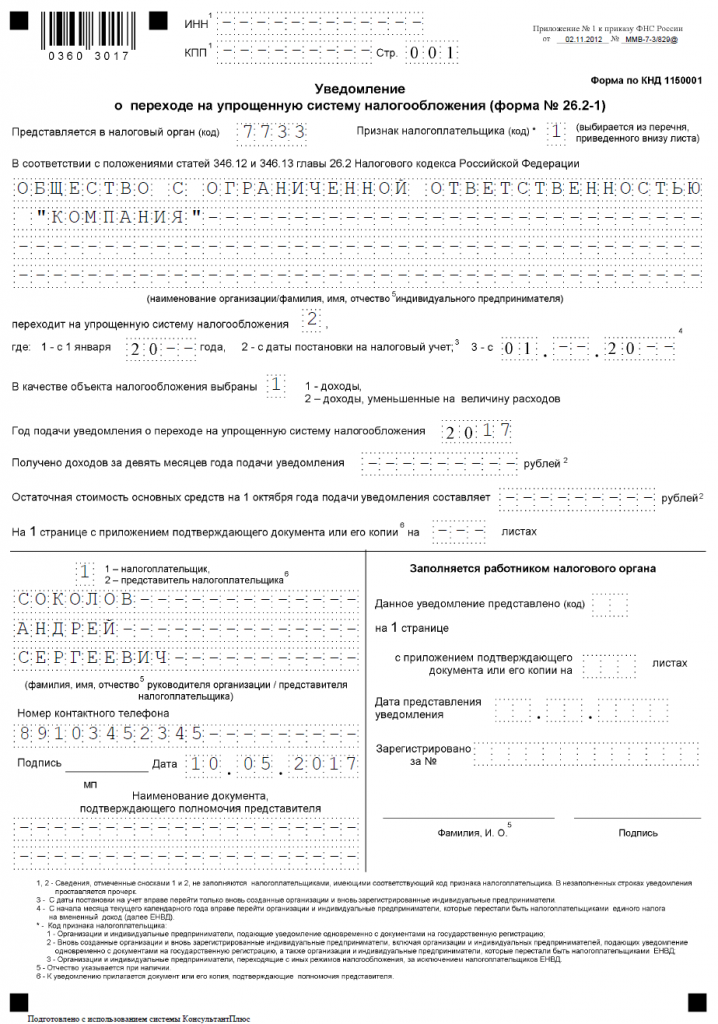

Бланк документа состоит из одного листа, подаваемая информация обрабатывается машиной, поэтому заполняют печатными буквами или с применением компьютерной техники. Давайте рассмотрим на примере, как заполнить уведомление о переходе на УСН:

- прописывают ИНН, присвоенный ИП или ООО;

- код причины постановки на учет (КПП) — указывают учреждения;

- код налогового органа — при подаче отчетности в ФНС он позволяет идентифицировать инспекцию;

- признак налогоплательщика выбирают из списка, приведенного в конце бланка;

- полное название организации или ФИО ИП, согласно свидетельству о государственной регистрации;

- правильно определяют дату перехода: 1 выбирают при изменении режима, 2 — вновь созданные налоговые резиденты, 3 — ранее находящиеся на ЕНВД и утратившие право использования последнего;

- выбирают объект налогообложения;

- указывают год подачи заявления, величину доходов за 9 месяцев и остаточную стоимость ОС;

- если к уведомлению прилагаются дополнительные документы, указывают количество листов;

- ставят цифру 1 — при личной подаче ИП или ЮЛ, 2 — доверенным;

- пишут ФИО руководителя организации или поверенного, ИП эту строку не заполняют;

- обязательно указывают номер телефона, по которому можно связаться с подающим уведомление, и дату;

- подписывает бланк тот, кто его предоставляет в контролирующие органы.

Если документы подает поверенный организации или ИП, в последней строке указывают наименование, серию, номер и дату выдачи документа, на основании которого лицо осуществляет представительство.

ИП и ООО заполняют уведомление в двух экземплярах. Одна клетка — одна буква или символ, в пустых клеточках ставят прочерк.

Как получить уведомление о применении УСН

Переход носит уведомительный характер, поэтому официально ФНС подтверждения не высылает. Но вы самостоятельно можете направить запрос в контролирующие органы, который составляется в произвольной форме, с просьбой подтвердить применение специального режима налогообложения. Согласно законодательным актам, представители налоговой инспекции в течение 30 дней вышлют вам письмо с требуемой информацией, оформленное по форме № 26.2-7.

Заключение

В 2017 году лимиты доходов для УСН увеличились, поэтому многие приняли решение сменить режим налогообложения. Согласно ст. 346.13 НК инспекторы ФНС не вправе запретить переход. Поэтому все риски, связанные с правильностью определения критериев для такого действия, ложатся полностью на налогоплательщика.

Если в ходе проверки будет обнаружено, что при переходе условия не выполнялись, резидент подвергнется штрафным санкциям, а также будет обязан оплатить доначисленные налоги по прежней системе.